Nieuw op IEX: Oud-Optiver partner en schrijver van hét standaardwerk "How to calculate options prices and their Greeks" over opties Pierino Ursone. Eén keer in de twee weken bespreekt hij hier op IEX allerlei optiestrategieën en andere aspecten van de optiehandel. Maar eerst het belang van de Grieken...

Succes Pierino!

Veel optiebeleggers handelen in opties zonder zich druk te maken over al die moeilijke afgeleiden met griekse namen zoals delta, gamma, theta en vega. Dat is begrijpelijk als u eenvoudig een call of put in bezit heeft. Die leveren wel of niet geld op, afhankelijk van de juiste beweging van het aandeel, future of commodity.

Als u opties verkocht hebt (short zit) beginnen er toch al wat meer zaken mee te spelen. Dalende markten bijvoorbeeld kenmerken zich door een toenemende volatility (beweeglijkheid); als u dan een out of the money-put short zit kan de toenemende volatility zorgen voor een extra boost in de waarde van de optie, een extra verlies dus.

Dit wordt nog veel complexer als er sprake is van optiestrategieën met meerdere poten. Veel optiestrategieën worden tweedimensionaal weergegeven (in boeken, artikelen en op het internet), eigenlijk alleen de pay off (winst verlies) op het moment van expiratie.

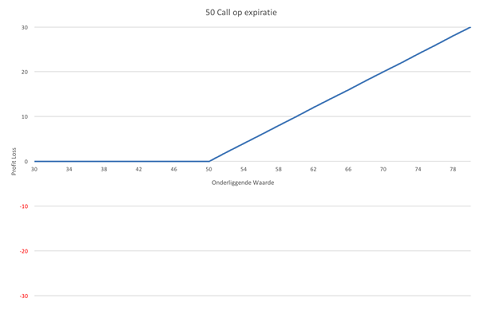

Iemand die een 50 call in bezit heeft kan dan van zo'n grafiek aflezen dat met 55 op expiratie zijn positie een waarde van 5 euro heeft (lekker makkelijk!), maar daar blijft het dan ook bij.

Klik op de grafiek voor een grote versie

Vierdimensionaal

Beleggers laten het dus vaak bij deze simpele wetenschap, laten de positie rustig lopen en wachten af wat de call uiteindelijk oplevert. Deze tweedimensionale benadering is helaas niet afdoende. Een optie heeft namelijk een leven (looptijd).

Tijdens dit leven kunnen bepaalde marktomstandigheden zorgen voor onverwachte tegenvallers of juist meevallers, en het is belangrijk dat de handelaar ook begrijpt hoe dit nou komt.

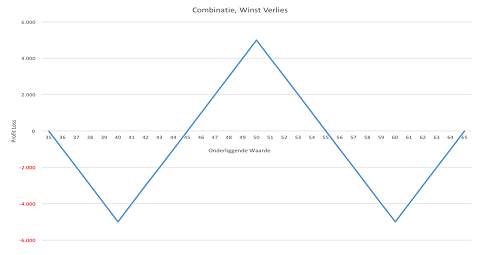

Waar ik naar toe wil is dat een optiepositie vierdimensionaal is. Een goed voorbeeld is een combinatie waarbij:

- 10 maal de 50 call wordt verkocht

- 20 maal de 60 call wordt gekocht

- 10 maal de 50 put wordt verkocht

- 20 maal de 40 put wordt gekocht

De onderliggende waarde handelt op 50 en de looptijd is een jaar. Voor deze combinatie ontvangen we 5 euro maal 1000 (10 keer 2 euro voor de call-combinatie en 10 keer 3 euro voor de put-combinatie met 100 onderliggende aandelen per optie) resulterend in 5000 euro.

De profit loss-grafiek komt er dan zo uit te zien:

Klik op de grafiek voor een grote versie

Gedurende de looptijd

De handelaar die (slechts) naar deze tweedimensionale weergave van zijn positie kijkt kan maar één ding hopen en dat is dat de markt stabiel op 50 blijft, daar ligt immers de maximale winst. Maximaal verlies is op 40 en op 60, dus als de markt één van die kanten uitgaat heeft dit een flinke teleurstelling tot gevolg.

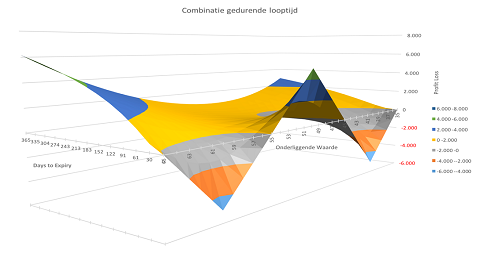

Laten we nu eens gaan kijken hoe de profit loss van deze combinatie zich zou gedragen gedurende de looptijd ervan. De grafiek ziet er dan zo uit:

Klik op de grafiek voor een grote versie

Griekse krachten

Als de positie is opgezet, 365 dagen voor expiratie (linkerkant van de as: days to expiry), ziet de winstverlies-grafiek er volkomen anders uit. Mocht het aandeel of de future op dat moment richting de 40 of 60 gaan dan resulteert de positie in een winst!

In tijd zal de winst/verlies-grafiek drastisch veranderen en eindigt op het niveau 0 days to expiry (days to expiry) precies zoals de tweedimensionale grafiek die ik hiervoor heb laten zien. Er spelen dus andere krachten mee tijdens de looptijd van de optiecombinatie. Dat zijn de Grieken.

Als we nu kijken naar de winst/verlies-grafiek op 365 dagen voor expiratie, dan zien we dat als de markt naar beneden gaat er winst gemaakt wordt. De positie is als het ware short in de onderliggende waarde. Naar boven wordt er eveneens winst gemaakt: de positie is dan als het ware long in de onderliggende waarde.

Delta, gamma en theta

Een short- of een longpositie wordt uitgedrukt in delta's. Verder zien we dat de winst/verlies-grafiek op dat tijdstip niet rechtlijnig is, maar krom, ook wel convex genoemd. Dit komt door het feit dat de delta verandert in dit traject. Een verandering van de delta noemen we de gamma (soms ook wel convexity genoemd vanwege de convexe vorm).

Daarnaast is de winst, met 60 in de onderliggende waarde, rond de 3000 euro op 365 dagen voor expiratie. Terwijl op expiratie zelf het niveau van 60 resulteert in een verlies van 5000 euro!

Dit heeft te maken met het feit dat opties in de tijd goedkoper worden. We zitten 20 keer de 60 call long; met een lange looptijd heeft die een aanzienlijke waarde terwijl de 60 call op expiratie (precies op 60) geen waarde meer heeft. Dit leeglopen van de optiewaarde wordt theta genoemd.

We hebben nu dus kennis gemaakt met drie Grieken, te weten: delta, gamma en theta. De drie dimensies in bovenstaande grafiek zijn profit loss versus tijd tot expiratie versus onderliggende waarde.

Vierde dimensie

In mijn volgende column voeg ik nog een vierde dimensie toe; de verandering van de winst/verlies-grafiek als gevolg van de verandering van de volatility. De impact op de profit loss gerelateerd aan het niveau van volatility noemen we vega.

Ik heb u willen laten zien hoe belangrijk het is om een begrip te hebben van de Grieken. Misschien klinkt het allemaal nog wat abacadabra (haute couture finance) op dit moment, maar ik zal in een reeks columns duidelijk uitleggen hoe die Grieken nou precies werken.

Daarna kunnen we verder gaan met het bespreken van optiestrategieën en andere aspecten van de optiehandel. Met de kennis over de Grieken zult u heel gemakkelijk inzien waar nou de risico's liggen maar óók waar de opportunities zich bevinden. Daarom dus...

Hier staat een korte uitleg van de belangrijkste optiebegrippen.