Het is alweer een hele tijd geleden dat we uitgebreid schreven over de grondstoffenprijzen. Toch zijn we voorstanders van een strategische belegging in het grondstoffencomplex, soms rechtstreeks, maar bij voorkeur via bedrijven actief in dit segment.

De reden voor onze pauze ligt hoofdzakelijk in het uitblijven van uitgesproken prijsactie. Als het kalm is, valt er meestal ook niet veel te melden. Maar die langere pauze is uiteraard ook een nieuwsfeit, want in het verleden gingen prijsvolatiliteit en grondstoffen vaak hand in hand. Vanwaar deze kalmte?

Voor een antwoord nemen we u wat verder mee in de geschiedenis. Grondstoffen bewegen immers steeds in lange meerjarige trends, ook wel eens seculaire trends of supercycli genoemd. In het grondstoffensegment duurt een seculaire cyclus 20 tot 30 jaar. De vorige supercyclus voor het grondstoffensegment was een dalende trend van 20 jaar, van 1980 tot 2000.

Genadeloze afstraffing

Na de eeuwwisseling kwam er een einde aan de meerjarige daling en begon er een decennialange stijgingsfase. Dit kan u goed zien op basis van een langetermijngrafiek van de Reuters/CRB index, een brede indexkorf van diverse grondstofprijzen, van olie en metalen tot granen. Maar ook de prijzen van exotische producten, zoals cacao of sinaasappelsap, zijn opgenomen in de index. In het totaal bestaat de CRB uit 28 grondstoffen, waarvan er 26 verhandelbaar zijn op beurzen in de VS of Canada.

Vanaf 2003 tot 2008 was er zelfs sprake van een parabolische versnelling in de grafiek van de CRB-index. Hierna volgde, zoals voor zovele activaklassen, een genadeloze afstraffing, waardoor bijna de volledige stijging van de jaren voordien teniet werd gedaan.

Maar ondertussen veerde de CRB weer aardig op en handelt de index weer ergens halverwege de bodem en de top van de eerste stijging van de seculaire trend. En als we het hebben over een ‘eerste fase’, dan wordt deze logischerwijs opgevolgd door een vervolgfase. De vraag blijft alleen: wanneer komt die?

Slinkend aanbod

Ook hiervoor moeten we terug in de tijd. Het is immers noodzakelijk om de oorzaken van de aanvankelijke stijging van het grondstoffencomplex te begrijpen. De monumentale draai na de eeuwwisseling kwam tot stand door twee drijfveren: een slinkend aanbod en een stijgende vraag. De daling van het aanbod kwam er door de jarenlange berenmarkt in grondstoffen.

Mijnbouwbedrijven stopten massaal met investeren, wat de productie zwaar onder druk zette. De krapte op de markt deed zich onmiddellijk voelen toen de vraag aantrok. Die opstoot in de vraag naar grondstoffen kwam uit de groeimarkten, met China op kop. Het land tekende jaarlijkse groeipercentages op van boven 12%, waar de meeste westerse landen enkel nog van konden dromen.

Grondstoffen stonden in vuur en vlam dankzij de Chinese vraag, maar het groeitempo was onmogelijk vol te houden. Ook China liep een flinke deuk op tijdens het globale financiële infarct van 2008. Toch wisten de Chinezen de groei altijd boven 7% te houden, nog altijd een veelvoud van de westerse tegenhangers, maar te laag volgens de marktwaarnemers.

Tweede fase

Het negatieve sentiment in combinatie met hogere voorraden, deed grondstoffen de voorbije jaren de das om. Maar zoals gezegd, we noteren nog altijd beduidend boven de bodems van aan het begin van de 21ste eeuw. En dit is niet onbelangrijk. Het tekent immers de afronding van de eerste fase en het begin van de tweede fase voor de supercyclus van grondstoffen.

We zijn ervan overtuigd dat we ons opnieuw aan de vooravond van een meerjarige stijging van de grondstoffenprijzen begeven. We hoeven het antwoord niet ver te zoeken: China. Ook nu weer zal het land in grote mate instaan voor de volgende stijgingsfase van de grondstoffencyclus.

Terwijl in de eerste fase vooral de Chinese overheid instond voor de stijgende vraag naar grondstoffen – door investeringen in infrastructuur, wegen, bruggen en steden – zal ditmaal de Chinese consument instaan voor de grootste bijdrage. Hiervoor hoef je maar te kijken naar het besteedbare inkomen van de gemiddelde Chinees. In 2004 bedroeg dit nog 8.500 yuan per jaar (+/- 1.400 USD). Vandaag ontvangt een Chinese werknemer al bijna 25.000 yuan per jaar, of omgerekend 4.200 dollar.

Yuans rollen

Nog steeds verwaarloosbaar ten opzichte van werknemers in het westen, maar wel een quasi verviervoudiging van het besteedbare inkomen op nog geen tien jaar tijd. En dat vertaalt zich ook rechtstreeks in de consumptiecijfers in China. De Chinezen laten hun yuans immers rollen als nooit tevoren.

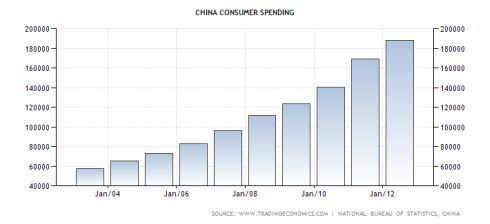

Bron: TradingEconomics

Zoals u op bovenstaande grafiek kunt zien, steeg de Chinese consumptie in een vergelijkbaar verschroeiend tempo als de toename van het besteedbare inkomen. En daar komt dan nog eens bovenop dat de Chinezen de grootste spaarders ter wereld geworden zijn. We verwachten dat het gemiddelde Chinese gezin de spaarquota in de komende jaren stelselmatig zal laten dalen, waardoor we een extra katalysator in de bestedingen zullen zien.

U begrijpt het al: dankzij de Chinese consument zullen de gemiddelde prijzen voor de belangrijkste grondstoffen – olie, gas, koper, zink, tarwe, sojabonen, et cetera – fors de hoogte ingaan. We blijven ervan overtuigd dat de volgende fase in de supercyclus voor grondstoffen langer, maar vooral beduidend hoger kan gaan dan de eerste fase.

Verrassingen uit China

De eerste signalen over een economische heropleving van China bieden zich week na week aan. De huizenmarkten stabiliseren, de kredietaanvragen stijgen en het consumentenvertrouwen zit weer in de lift. We blijven erbij: de grootste verrassingen zullen in de komende jaren uit China komen.

We blijven daarom binnen een gemiddelde beleggingsportefeuille de voorkeur geven aan een flinke positie in grondstoffen. Een goede mix aan producenten, toeleveranciers en servicebedrijven kan in een dergelijk klimaat wonderen verrichten voor uw vermogen.