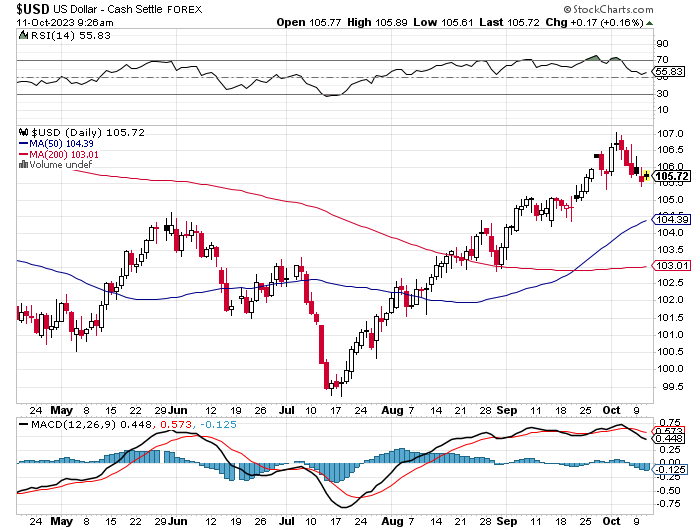

Er zijn twee elementen waar goud allergisch voor is, en dat zijn een positieve reële rente en een dure dollar. De afgelopen tijd kregen we ze allebei. Het is dan ook geen verrassing dat het gele metaal tijdelijk in de hoek zit waar de klappen vallen.

Koen Lauwers is onafhankelijk analist. AmsterdamGold is de marktleider in het kopen, verkopen en opslaan van fysiek goud, zilver en platina.

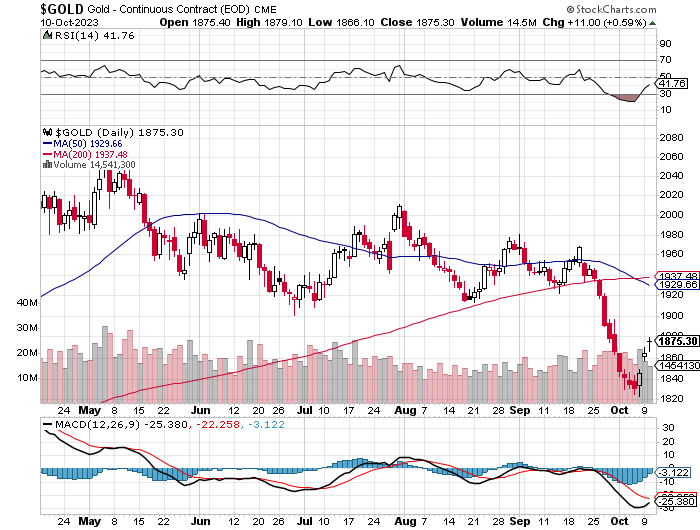

Voor goud zat in september het venijn in de staart. Tijdens de laatste dagen van de maand ging de prijs onderuit, wat een verlies van 5% opleverde. Daarmee was september na februari de slechtste maand voor goud in 2023.

Tijdens de eerste handelsdagen van oktober zet de correctie zich voorlopig door. Naar gelang we de prijs op de spotmarkt of die op de termijnmarkt (referentie-future) als maatstaf nemen, noteerde goud begin oktober op het laagste niveau sinds maart (spot) of zelfs sinds eind vorig jaar (termijnmarkt).

Een nieuwe escalatie in het conflict tussen Israël en Palestina zorgde nadien weliswaar voor wat ‘safe haven’-aankopen, maar goud blijft ruimschoots onder het niveau van $1900, dat intusssen een technische weerstand is geworden.

De slechte septembermaand duwde ook het kwartaalrendement in het rood met een verlies van 4% in Q3. Met iets meer dan drie kwart van 2023 achter de rug noteert goud met een bescheiden positief rendement in dollar (+1,5%) en in euro (+2,4%). Enkel in valuta die helemaal onderuit gingen tegenover de dollar blijft er nog een mooi rendement over. Dit is onder meer het geval in Australische dollar (+8%) en Japanse yen (+16%).

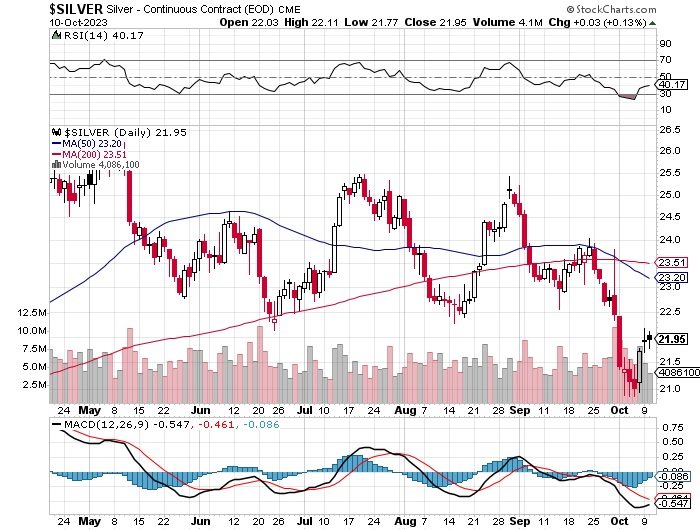

Zilver ging nog harder onderuit en noteert intussen in alle valuta met een negatief rendement. In dollar bedraagt dit -9.8% en in euro -9%. Ondanks de zwakke prestatie van goud is de goud/zilver-ratio begin oktober weer opgelopen naar 86, tegenover 79 begin september. Ook andere edelmetalen met industriële toepassingen laten het afweten. Zo noteert de platinaprijs op het laagste niveau in bijna een jaar terwijl palladium sinds eind 2018 niet meer zo goedkoop was.

Technisch is goud alvast zwaar oververkocht met een RSI-indicator van minder dan 30. Dit maakt dat op korte termijn de kans op een technisch herstel vrij groot is.

‘Golden Week’

De evolutie op de rente- en valutamarkten is niet nieuw. Toch hielden de edelmetalen zich lange tijd verbazend sterk in een vijandige omgeving van oplopende rentes en een duurdere dollar.

Uiteindelijk moesten ze zich toch gewonnen geven toen het ene na het andere technische steunniveau het begaf. Waarom dit juist nu gebeurt, daar is geen eenduidige reden voor. Zoals altijd gaat het om een samenspel van factoren die elkaar versterken. Centrale banken hielden de goudprijs dit jaar lang met recordaankopen overeind maar de ETF-stromen gaan al geruime tijd de andere richting uit. De hoeveelheid goud onder beheer van de fysieke trackers nam tussen januari en augustus met 130 ton af, goed voor een tegenwaarde van 7,5 miljard dollar.

In periodes met een lagere liquiditeit zijn de prijsbewegingen groter. Al dan niet toevallig startte de correctie op het moment dat de Chinese financiële markten een week op slot gingen ter gelegenheid van wat ironisch genoeg de Golden Week wordt genoemd.

Het wegvallen van China aan de aankoopzijde, de voorbije kwartalen veruit de belangrijkste speler op de goudmarkt, wordt direct gevoeld.

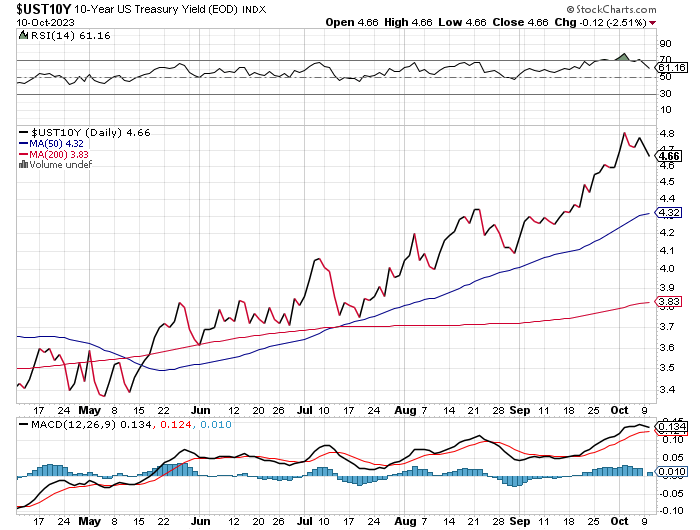

De langetermijnrente blijft oplopen en noteerde begin oktober op het hoogste niveau in 16 jaar in de Verenigde Staten (2007) en in 12 jaar in Duitsland (2011). Opmerkelijk is dat de lange rente de afgelopen tijd harder stijgt dan de korte rente. Dit impliceert dat de markt verwacht dat de centraal bankiers, die de korte rente bepalen, stilaan klaar zijn met renteverhogingen. De oplopende langetermijnrente weerspiegelt hogere inflatieverwachtingen op langere termijn.

Er staan dit jaar in de Verenigde Staten nog twee beleidsvergaderingen van de Federal Reserve op de agenda. Op dit moment bevindt de beleidsrente (5,25 tot 5,5%) zich op het hoogste niveau sinds 2001. Op basis van de CME FedWatch Tool verwacht 88.5% dat de Federal Reserve op de vergadering van 1 november de rente ongewijzigd zal houden. Slechts 11.5% gaat uit van een verhoging met 25 basispunten.

Voor de laatste vergadering in 2023 van 13 december verwacht drie kwart een status-quo en het andere kwart een verhoging. Niet alleen de rente maar ook de dollar zorgt voor tegenwind. De dollarindex of DXY stond sinds november vorig jaar niet meer zo hoog.

Recessierisico

De markt houdt op dit moment amper rekening met een recessierisico. Een recessie doet de inflatie en bijgevolg de langetermijnrente automatisch dalen. Nochtans wijzen verschillende signalen in die richting. De toekomst zal uitwijzen of de markt het bij het rechte eind heeft!

Rentestijgingen sijpelen met vertraging door naar de reële economie omdat die pas een probleem vormen wanneer bestaande (goedkope) kredieten hernieuwd moeten worden. Het gevaar neemt ook hand over hand toe dat er door de hoge rente ergens problemen opduiken in de banken- of de vastgoedmarkt.

De doorsnee ‘generalistische’ belegger en fondsbeheerder heeft momenteel geen boodschap aan goud omdat de reële rentes voor het eerst sinds lang nog eens positief zijn. Echt heel lang kan dit niet duren, want de huidige rentestanden zijn moordend voor wie veel schulden heeft.

Bronnen: CME FedWatch Tool

Goud naar 14000 dollar per troy ounce?

Het komt wel vaker voor dat er ineens een artikel verschijnt met op het eerste zicht absurde prijsvoorspellingen voor goud. Wat die analyses meestal gemeenschappelijk hebben, is een gebrek aan wetenschappelijke basis en geloofwaardige argumenten. Dat het ook anders kan, bewijzen Leigh Goehring en Mats Rozencwajg, twee gerespecteerde analisten met gezamenlijk 50 jaar ervaring in de grondstoffensector op de teller.

Samen startten ze in 2016 een researchfirma (Goehring & Rozencwajg Natural Resource Investors) specifiek voor grondstoffen. Klanten voor hun research zijn verschillende grote institutionele investeerders. Een van hun expertises is edelmetalen en hun recente bijdrage over goud kunnen we u niet onthouden.

Goud is goedkoop

Goehring en Rozencwajg zijn van mening dat goud op dit moment relatief gezien even goedkoop is als in augustus 1999, toen een troy ounce voor $251 werd verhandeld. Ze komen daarbij door de waarde van de goudvoorraad in handen van het Amerikaanse Ministerie van Financiën (US Treasury) vanuit historisch standpunt te vergelijken met zowel de geldhoeveelheid als de waarde van bepaalde financiële activa.

De Amerikaanse invalshoek kan worden verantwoord omdat de dollar de wereldreservemunt is en de Verenigde Staten formeel over de grootste goudhoeveelheid beschikken. In tegenstelling tot de meeste andere landen heeft in de VS niet de centrale bank (Federal Reserve) de controle over dit goud maar de US Treasury zelf. Goud is dus zowel een politiek als een monetair instrument.

Voor de bepaling van de geldhoeveelheid wordt gekeken naar de zogenaamde monetaire basis (M0). Dit is de meest strikte definitie van de geldhoeveelheid (er is ook nog M1, M2, M3,…). Naast het geld in omloop bestaat M0 uit reserves die de commerciële banken bij de Federal Reserve aanhouden. Die reserves dienen als basis voor verdere kredietverlening aan gezinnen en bedrijven.

Stijging van goudprijs blijft achter bij stijging geldhoeveelheid

Het onderzoek bekeek de situatie bij twee significante bodems van de goudprijs in 1971 en 1999, net voor een grote stijging inzette. Toen lag de monetaire basis op respectievelijk 7 en 9 keer de goudwaarde. De goudprijs is sinds het jaar 2000 weliswaar met een factor 7 gestegen, maar de omvang van de balans van de Federal Reserve groeide in die periode nog veel harder.

Alleen al sinds de start van de financiële crisis van 2007 en de opeenvolgende programma’s van monetaire stimuli (quantitative easing of QE) is de balans van de Federal Reserve met een factor 10 toegenomen. Anders gezegd: de stijging van de goudprijs blijft flink achter op de stijging van de geldhoeveelheid. Op dit moment is de monetaire basis 9 keer zo hoog als de goudwaarde. Goud is in verhouding nu dus even goedkoop als in 1999 en zelfs goedkoper dan in 1971.

Ik wil daar graag nog iets aan toevoegen. Aandachtige lezers kunnen erop wijzen dat de balans van de Federal Reserve sinds ongeveer een jaar (start van quantitative tightening of QT) weer krimpt. Het balanstotaal daalde recent onder de 8 biljoen dollar, tegenover nog bijna 9 biljoen vorig jaar. Die argumentatie klopt, maar de recente daling is een tijdelijke en geen structurele trend.

Vroeg of laat moet de Fed weer gaan stimuleren wanneer de hoge rente economisch onheil (recessie) of paniek veroorzaakt op de financiële markten. Dat is onvermijdelijk, gezien de manier hoe het financiële systeem in elkaar zit.

Onderzoek van Goehring en Rozencwajg leerde dat de waarde van goud op een top 1,5 keer zo groot is als de monetaire basis. Die bedraagt momenteel 5,6 miljard dollar, wat volgens hun berekeningen met $32.000 per troy ounce overeenkomt.

Er is een nog voorzichtiger benadering die enkel rekening houdt met de wettelijk verplichte reserves en waaruit het overschot aan reserves wordt weggestreept. Dan wordt rekening gehouden met een monetaire basis van 2,45 miljard dollar. Dat brengt het prijsdoel voor goud op het hoogtepunt van de opwaartse cyclus op een nog steeds niet onaardige $14.000 per troy ounce.

Een andere parameter is de verhouding van de goudwaarde tot de financiële activa. Beide onderzoekers gebruiken daarbij de Dow Jones als maatstaf. In 1971 en 1999, beide bodems in de goudprijs, bedroeg de Dow/goud-ratio respectievelijk 28 en 43. Op de toppen van 1980 en 2011 was dit respectievelijk 1 en 5.

Momenteel bedraagt de verhouding 18. Dat lijkt op het eerste zicht niet ondergewaardeerd, maar het is wel aan de bovenkant van de huidige cyclus. In verhouding tot bijvoorbeeld de Nasdaq is de onderwaardering van goud duidelijker.

Bron: Goehring & Rozencwajg Natural Resource Investors

Via onze website heeft u 24/7 inzage in uw account en kunt u direct transacties uitvoeren. Bij ons dochterbedrijf AmsterdamSafe kunt u uw edelmetalen volledig verzekerd en veilig opslaan.