Hoe eenvoudig kan het zijn om ook in een bar slecht beursjaar toch een mooi rendement te realiseren op uw belegging? Nu het jaar bijna ten einde is zou ik nog even de aandacht willen vestigen op een zeer succesvolle beleggingsstrategie uit de VS, de Dogs of the Dow. Want voor de Dogs was 2011 een fenomenaal jaar. De methode realiseerde tot op heden een rendement van 12,8 procent. Inclusief dividend zelfs 15,4 procent.

Hoogste dividendrendement

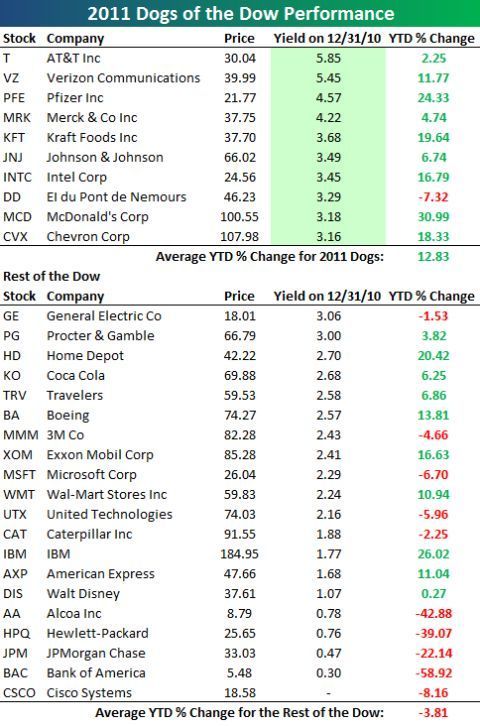

De methode – uitgedacht door vermogensbeheerder Michael O’Higgins - is gebaseerd op de reeds decennia bekende Dogs of the Dow-theorie uit de VS. Aan het begin van het jaar worden er tien aandelen geselecteerd uit de dertig van de Dow Jones-index. Het betreft de tien aandelen met het hoogste dividendrendement.

Na aankoop van deze aandelen kan de belegger de rest van het jaar inactief blijven. Een jaar later, aan het begin van het nieuwe jaar, dient de belegger zijn portefeuille te herschikken door opnieuw de tien aandelen met het hoogste dividendrendement te kopen. De meeste aandelen kunnen waarschijnlijk gewoon in de portefeuille blijven.

De strategie is mooi in al zijn eenvoud. Vooraf staat reeds vast op welke datum er tot aan- en verkoop moet worden overgegaan. Ook de reden van de handeling is van te voren bepaald. Dat neemt beleggers de moeilijkste beslissingen van het beleggingsproces uit handen. Sinds 1973 outperformde de strategie de Dow Jones-index met gemiddeld 3 procent per jaar.

Outperformance index

Alleen in ´98 en ´99 – de jaren van de technologiehausse - en in ’08 en ‘09 – de jaren van de kredietcrisis - deed de index het beter. Eind jaren ’90 was dividend uit. En tijdens de kredietcrisis bedierven de banken en de verzekeraars het rendement. Vooral Citigroup en JP Morgan Chase waren de oorzaak van de achterblijvende performance. General Motors deed ook een duit in het zakje.

Een portefeuille samengesteld uit aandelen met een hoog dividend wordt gedomineerd door sterk uit de gratie geraakte sectoren. Aandelen hebben een hoog dividendrendement omdat de koers als gevolg van impopulariteit laag is. De Dogs-portefeuille van dit jaar kent slechts één verliezer, Du Pont.

Historie

De negen anderen staan allen op winst met McDonald’s als koploper. Het zijn allen gerenommeerde ondernemingen met een jarenlange historie van winstgevendheid. Ondernemingen die in het verleden hebben bewezen moeilijke tijden te kunnen overleven. Het huidige dividendrendement van deze aandelen varieert van 2,8 % tot 5,9 %.

De strategie rendeert beter dan de Dow Jones. En dat is al niet de minste onder ’s werelds indices qua performance. De te verrichten handelingen zijn beperkt, de transactiekosten relatief laag en bovendien vereist de strategie geen superieure kennis van de financiële markten. De strategie is immers gebaseerd op objectieve, meetbare en voor iedere belegger eenvoudig te verkrijgen gegevens.

De strategie heeft slechts één nadeel. Van beleggers wordt koelbloedigheid vereist. De belegger dient namelijk het gehele jaar - onder alle omstandigheden - met zijn vingers van zijn portefeuille af te blijven. Dat zal niet iedereen even eenvoudig afgaan!

Nieuwe Dogs

De nieuwe Dogs voor 2012 zijn nog niet bekend. Maar waarschijnlijk zijn het AT & T, Verizon, Merck, Pfizer, General Electric, Du Pont, Johnson & Johnson, Intel, Procter & Gamble en Kraft. General Electric en Procter & Gamble zouden dan de nieuwkomers zijn. Mocht u het met uw beleggingen overigens liever dichter bij huis zoeken dan kunt u deze strategie uiteraard gewoon toepassen op bijvoorbeeld aandelen uit de EuroStoxx 50.