Tijd om al uw aandelen te verkopen! Niet omdat ze enorm overgewaardeerd zijn. Niet omdat er een grote recessie voor de deur staat. En ook niet omdat de lange termijn stijgende trend gebroken is.

Al deze signalen staan wat mij betreft nog op groen. Waarom dan wel? Omdat het zomerseizoen eraan komt natuurlijk.

Beurs(on)wijsheid?

Het blijft een mysterie waarom dat van invloed zou moeten zijn. En serieuze analisten doen er vaak een beetje lacherig over. Ook gelezen: ja, het blijft natuurlijk maar statistiek. Maar misschien juist daarom blijft het wel zijn invloed houden.

Een bijna jaarlijks terugkerend ritueel is dat er artikelen verschijnen die opnieuw kijken of de oude beurswijsheid van "Sell in may and go away (but remember to come back in september)" (nog steeds) een goed idee is.

Meestal wordt er dan gekeken of de S&P 500 of de AEX slechter scoort in de zomermaanden dan in de rest van het jaar. Laten we dit eens bekijken voor een wat uitgebreidere range van markten.

| Markt |

Hele jaar |

Zomermaanden

(mei-sep) |

Wintermaanden

(okt-apr) |

| USA |

+4,1% |

-1,2% |

+5,3% |

| Europa |

+3,8% |

-3,0% |

+6,9% |

| Japan |

+3,8% |

-2,2% |

+6,1% |

| Emerging Markets |

+7,7% |

-2,5% |

+10,2% |

| Wereldwijd |

+3,8% |

-2,0% |

+5,7% |

| Vastgoed VS |

+4.5% |

+0.7% |

+3.8% |

| Obligaties VS |

+2.2% |

+1.9% |

+0,3% |

Tabel 1. Seizoenspatroon voor verschillende markten, netto rendement minus geldmarktrente (MSCI total net return indices local currency, 1970-2017. Voor EM Total dollar return 1988-2017)

Het patroon laat zich zien op alle markten, en het meest uitgesproken nog in Europa en opkomende markten. In de zomermaanden is het rendement op aandelen lager dan het rendement op geldmarktpapier en in de wintermaanden juist hoger.

Afhankelijk van omstandigheden

Maar misschien werkt het onder sommige omstandigheden wel en onder andere omstandigheden niet of minder goed? Om de aantrekkelijkheid van aandelen in te schatten maak ik zelf gebruik van vier factoren: seizoenspatroon. waardering van aandelen, groei of stagnatie economie en stijgende of dalende lange termijn trend.

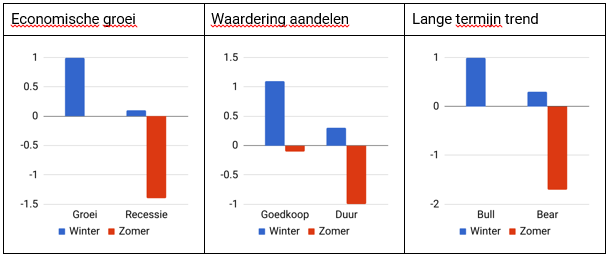

Onderstaande grafieken en tabellen 2a-c laten zien of het uitmaakt wat de situatie op aandelenmarkten is voor het sell in may effect. In blauw het gemiddelde maandrendement in de wintermaanden. In rood het gemiddelde rendement per zomermaand.

De effecten versterken elkaar. Goede beleggingsperiodes vallen samen met gunstige factoren en het winterseizoen. Slechte beleggingsperiodes vallen in het zomerseizoen als de omstandigheden ongunstig zijn.

Als de omstandigheden gunstig zijn, maar het seizoen ongunstig (of andersom), is het resultaat gemiddeld genomen een matige beleggingsperiode.

| Factoren |

Alle maanden |

Zomermaanden |

Wintermaanden |

| Economische groei |

+0,7% |

0,0% |

+1,1% |

| Recessie |

-0,5% |

-1,4% |

+0,1% |

Tabel 2a. Seizoenspatroon afhankelijk van economische groei, MSCI wereldindex

| Factoren |

Alle maanden |

Zomermaanden |

Wintermaanden |

| Goedkope aandelen |

+0,6% |

-0,1% |

+1,1% |

| Dure aandelen |

-0,2% |

-1,0% |

+0,3% |

Tabel 2b. Seizoenspatroon afhankelijk van waardering aandelen, MSCI wereldindex

| Factoren |

Alle maanden |

Zomermaanden |

Wintermaanden |

| Stijgende trend |

+0,6% |

0,0% |

+1,0% |

| Dalende trend |

-0,5% |

-1,7% |

+0,3% |

Tabel 2c. Seizoenspatroon afhankelijk van lange termijn trend aandelen, MSCI wereldindex

Mei en oktober

Maar wanneer begint het zomerseizoen eigenlijk. Sell in may maakt niet helemaal duidelijk of je nu begin mei al moet verkopen, of juist aan het einde van mei. Kijkend naar de data is het duidelijk: mei levert gemiddeld genomen verlies op, onder bijna alle omstandigheden.

En wat te denken van de maand oktober? Veel van de grote beursdalingen de afgelopen eeuw vielen (toevallig) in die maand. Maar ook grote winsten werden vaak geboekt in oktober. Maakt het misschien uit wat de overige omstandigheden zijn?

Het blijkt met name uit te maken of het gaat om een bullmarkt of een bearmarkt, en opvallend genoeg precies omgekeerd van wat u zou verwachten. Tijdens bullmarkten is oktober gemiddeld genomen negatief en tijdens bearmarkten juist positief. Met 2008 als de grote uitzondering.

| Slechtste oktobers |

|

|

Beste oktobers |

|

|

| 2008 |

-21,1% |

bear |

2011 |

+9,8% |

bear |

| 1987 |

-19,2% |

bull |

1974 |

+8,4% |

bear |

| 1979 |

-8,6% |

bull |

1998 |

+8,3% |

bear |

| 1997 |

-5,8% |

bull |

1990 |

+8,3% |

bear |

| 1971 |

-4,3% |

bull |

2015 |

+7,6% |

bear |

Tabel 3. oktober, vreemde eet in de bijt

Hele zomer aan de zijlijn?

Is het zo dat beleggen in aandelen in de zomer minder rendement oplevert? En is het dan ook verstandig om elke zomer tijdelijk aan de zijlijn te staan?

Let wel, dit zijn wel degelijk twee verschillende vragen. Want als het rendement in de zomer lager is, maar nog steeds meer dan een spaarrekening oplevert, kost het een belegger wel degelijk geld om elke zomer uit te stappen. Nog afgezien van de transactiekosten.

Alle signalen staan nu op groen, dus mogen we een zomer verwachten die wel zwak is, maar geen negatief verwacht rendement heeft. Of je dit soort periodes als belegger wilt vermijden ligt aan je risicohouding.

Zelf hou ik er niet van om wel risico te nemen maar daar gemiddeld genomen niet voor beloond te worden. Ik neem dus het zekere voor het onzekere en verkoop mijn indexfonds posities.

Die hebben een lange termijn karakter, maar zijn zeker niet buy and hold. Ik blijf wel posities innemen op kortere termijn in individuele aandelen.