Vanaf vandaag kunt u inschrijven op aandelen VolkerWessels. De familie Wessels brengt 25 miljoen aandelen naar de beurs, goed voor een belang van 31,25% in de gehele onderneming.

De details op een rij:

- inschrijven vanaf vandaag tot en met 10 mei (contacteer uw eigen bank/broker)

- bandbreedte: 21,25 en 25,25 euro

- totale waarde VW: 1,7 a 2 miljard euro.

- eerste handelsdag: vrijdag 12 mei

- opbrengst familie Wessels: 531 a 631 miljoen euro (waar nog wat kruimels voor de bankiers af moeten natuurlijk)

- voorkeurstoewijzing voor particulieren van 250 stuks

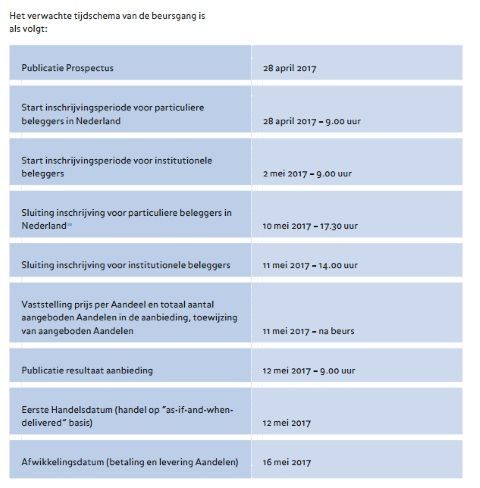

Hier leest u het retailprospectus en hier het volledige prospectus. En dit is het te volgen tijdsschema:

Klik op het plaatje voor een grote versie

De familie Wessels wil graag een mooie opbrengst binnenhalen, maar het heeft nogal last van de slechte prestaties van de andere bouwbedrijven in Nederland.

Zowel Ballast Nedam (verkocht voor 30 cent) Heijmans en BAM hebben de afgelopen jaren het sentiment redelijk negatief beinvloed. Vandaar dat VolkerWessels eraan hecht dat zij wél een goed trackrecord kan overleggen.

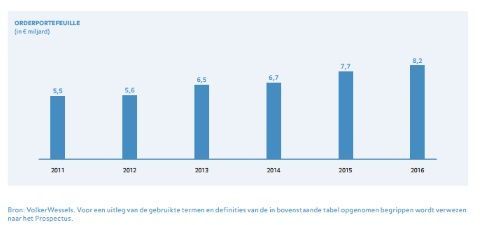

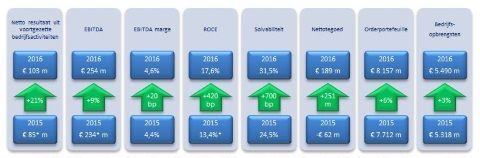

U ziet hieronder de winstontwikkeling en de orderportefeuille sinds de financiele crisis:

Klik op het plaatje voor een grote versie

Het gaat hierbij wel om de operationele winst, qua nettowinst is er alleen in 2012 een verlies geleden door een grote afschrijving op de grondportefeuille (ca. 200 miljoen euro).

Grondbank opgewaardeerd

Die grondbank, zoals dat heet, wordt nu weer opgewaardeerd. Een makelaar heeft de waarde ervan per 1 februari dit jaar getaxeerd op 347 miljoen euro, tegenover een boekwaarde van 297 miljoen euro eind vorig jaar.

Dat scheelt alvast 0,625 euro per aandeel.

De orderportefeuille bedraagt momenteel 8,2 miljard euro. Ook dat is in de loop der jaren flink gegroeid. VolkerWessels geeft hierbij niet de jaren 2009 (4,49 miljard euro) en 2010 (5,13 miljard euro). Daar zit dus best een aardige groei in.

Klik op het plaatje voor een grote versie

Nieuwe CEO: ex-bankier Jan de Ruiter

Om het hele proces in goede banen te laten lopen heeft VolkerWessels een doorgewinterde bankier als CEO aangetrokken, Jan de Ruiter. Alhoewel De Ruiter pas sinds begin dit jaar de helm draagt bij VolkerWessels, voelt hij zich er al aardig thuis:

Klik op het plaatje voor een grote versie

Hoe dat komt leest u in o.a. dit FD-artikel van twee weken geleden. De Ruiter en Dik Wessels kennen elkaar al van de beursgang van WorldOnline. De Ruiter begeleidde die beursgang namens ABN Amro.

Oude koeien...

U herinnert zich misschien nog dat in de maanden na de beursgang commotie ontstond omdat beleggers er toen pas achter kwamen dat Brink kort voor de beursgang, die plaatsvond in maart 2000 tegen 43 euro per aandeel, al een flinke pluk (ca. 15 miljoen) aandelen had verkocht.

Het stond namelijk wel in het prospectus, maar wat vaag omschreven met het woordje 'transferred'. Een rechterlijke uitspraak, jaren later, bevestigde dat beleggers uit die omschrijving, plus nog wat andere hints in het prospectus, hadden kunnen opmaken dat Brink al aandelen verkocht had.

Dik Wessels was één van de drie partijen die die aandelen destijds kocht van Nina Brink. Hij deed dat eind 1999, en kocht om precies te zijn 2,4 miljoen stuks, op 6,04 dollar. In totaal verkocht Nina in die periode bijna 15 miljoen aandelen tegen die prijs.

Winstdelingsregeling

Wessels kreeg daar later ook nog last mee, omdat Brink volgens haar een winstdelingsregeling met hem had afgesproken inzake die 'getransfereerde' aandelen. Volgens dit artikel van 925.nl zou de Ruiter haar echter onder druk hebben gezet die regeling buiten het prospectus te houden.

Wessels kreeg van de rechter gelijk en hoefde Brink niet de 90 miljoen euro te betalen die ze van hem eiste. Voor wie nog eens in het verleden wil duiken kan hier het vonnis van destijds lezen.

Enfin, laten we niet teveel oude koeien uit de sloot halen. Die beursgang mag dan bij velen van u nog een open wond zijn, het leverde Wessels aardig wat knaken op, naar verluidt meer dan 750 miljoen euro.

Niets met lage marges

Karakterologisch schijnt De Ruiter goed bij de familie Wessels te passen. Hij houdt van korte lijntjes en kon door de jaren heen uitstekend met de beleidsbepalers bij de familie Wessels opschieten.

Grappig is dan wel weer dat volgens zijn oud-collega's De Ruiter eigenlijk niets van bouwbedrijven moest hebben. Een alinea uit het eerder genoemde FD-artikel:

'Jan heeft niets met lage marges'

Mensen die de Ruiter lang van dichtbij hebben meegemaakt schetsen het beeld van een pragmaticus. Hij is intelligent en heeft een goed oog voor risico’s en kansen. ‘Als bankier had hij weinig op met de bouwsector’, zegt er een.

‘Jan hield niet van de lage marges en hoge risico’s. RBS is een keer flink gebotst met de top van een groot beursgenoteerd bouwbedrijf over hun financiering.’

Tja, zo wordt je altijd weer met je jeugdzondes om de oren geslagen. Nu is het wel zo, dat de marges bij VolkerWessels substantieel hoger zijn dan bij BAM en Heijmans.

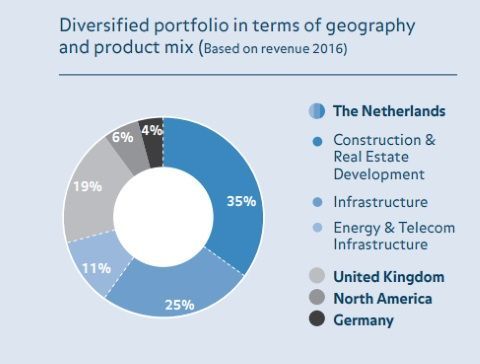

VolkerWessels behaalde vorig jaar een brutomarge van 4,6%, waar BAM op 2,1% bleef steken. Daar zijn wel een paar redenen voor. Zo heeft VolkerWessels een betere spreiding over verschillende deelmarkten.

Daarnaast probeert het zoveel mogelijk aan het begin van de keten te staan, en daarmee het uitvoerende werk, waar de meeste risico's op kostenoverschrijdingen zitten, aan anderen over te laten.

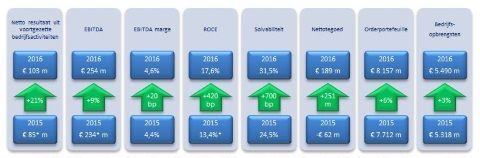

En de cijfers over 2016 zien er ook gewoon keurig uit: de omzet groeide door naar 5,5 miljard euro en de Ebitda kwam uit op 254 miljoen euro.

Klik op het plaatje voor een grote versie

De nettowinst uit voortgezette activiteiten kwam vorig jaar uit op 103 miljoen euro. Dat maakt een winst per aandeel van 1,32 euro. Zo bezien maakt dat een k/w van 16 tot 19.

Klik op het plaatje voor een grote versie

De nettowinst is de afgelopen jaren wel behoorlijk opgelopen, in 2015 werd er 85 miljoen euro verdiend, in 2014 maar 43 miljoen euro. Beter is te kijken naar het bruto bedrijfsresultaat, zoals hierboven is afgebeeld.

Wat beloven ze?

Voor de komende jaren mikt VolkerWessels op een brutomarge tussen de 4,5 en 5,5%, een ROCE van 18% en een omzetgroei van 3 a 4%. Qua dividend wordt een uitkeringspercentage van tussen de 50% en 70% voorgesteld.

Voor dit jaar wordt het alvast vastgezet op 60%. Dat zou bij een onveranderde winst van 103 miljoen euro 77 cent per aandeel zijn, oftewel een dividendrendement van 3 a 3,6%.

Hieronder leest u het artikel van twee weken geleden, gepubliceerd toen VolkerWessels de initiele aankondiging van de beursgang deed.

Grappig, het aandeel komt terug voor een prijs die in ieder geval hoger ligt dan 21 euro. Destijds haalde Wessels het aandeel van de beurs voor precies 21 euro.

Dat wil zeggen, het dividend werd niet meebetaald, dus eigenlijk betaalde Wessels 19,65 euro per aandeel. Er stonden toen 34,5 miljoen aandelen uit, waarvan de familie er zelf 4,9 miljoen, of 12,7%, al in bezit had.

Er staan nu iets meer aandelen uit, 80 miljoen om precies te zijn, waarvan er in eerste instantie 25 miljoen geplaatst worden. Wessels heeft er geen geheim van gemaakt daarna nogmaals een rondje te willen doen, om uiteindelijk uit te komen op een minderheidsbelang.

Bod veel te laag?

Volgens de VEB was dat bod van 19,65 euro destijds veel te laag, de waarde van het aandeel zou toen eerder tussen de 27 en 40 euro liggen. De beurskoers van VolkerWessels kort voor het bod was overigens circa 12,50 euro.

Dient wel bij te worden gezegd dat de AEX destijds rond de 280 stond. De premie was destijds 70% boven de laatste beurskoers en 35% boven de gemiddelde koers van de drie maanden daarvoor.

Hier, en dit is echt voor de liefhebbers, kunt u nogmaals dat oude biedingsbericht uit 2003 nalezen.

Het lijkt erop dat de familie de VEB postuum gelijk geeft, want de beurswaardering die men met deze nieuwe listing voor ogen heeft zou moeten uitkomen tussen de 1,5 en 2 miljard euro, terwijl het uitkoopbod van Wessels destijds ongeveer 650 miljoen euro waard was.

CVC Capital geknipt en geschoren

Tussendoor werd in 2007 een deel van het bedrijf nog verkocht aan private equity partij CVC Capital. Broer Herman was ziek en de familie zou het belang niet goed kunnen beheren. CVC schijnt er weinig plezier aan beleefd te hebben. Reeds een dik jaar later stortten de beurzen ter aarde.

In 2012, na eerst nog een beursgang geprobeerd te hebben onder leiding van toenmalige CEO Gerard van de Aast restte het arme CVC weinig anders dan haar belang terug te verkopen aan Dik Wessels. Van de Aast verliet in augustus 2012 het bedrijf en kreeg de CEO-positie bij Imtech...

Historie van fusies

Het huidige bedrijf is een lappendeken van 120 ondernemingen die in Nederland, het Verenigd Koninkrijk en in Noord-Amerika actief zijn. De activiteiten zijn verdeeld over een aantal sectoren, zoals bouw- en vastgoed, civiele techniek, spoor- en wegenbouw, energie, telecom en offshore.

VolkerWessels is een fusiebedrijf (gefuseerd in 1997) van Kondor Wessels en Volker Stevin. Op hun beurt was Kondor Wessels (gefuseerd in 1990) een fusie tussen het destijds beursgenoteerde IBB Kondor (infrastructuur) en de private onderneming bouwbedrijf Wessels.

Klik op het plaatje voor een grote versie

Bouwbedrijf Wessels is in 1933 opgericht door de vader van Dik Wessels, Arend. Als Dik in 1966 de leiding krijgt van het bedrijf, werken er nog maar 20 mensen. Hij is het die het bedrijf opstuwt in de vaart der volkeren.

Volker Stevin ontstond in 1978 uit een fusie tussen de Koninklijke Adriaan Volker Groep en de Stevin Groep. Die Stevin Groep was zelf ook een fusiebedrijf, van maar liefst drie ondernemingen: Boele & van Eesteren, van Hattum & Blankevoort en van Splunder.

'Domme beleggers met te veel geld'

De familie Wessels speelt een belangrijke rol in de geschiedenis van het bedrijf. Het zijn Dik en Herman Wessels die in 2003 zo de pest in hebben over de lage beurskoers dat zij besluiten het bedrijf van de beurs te halen. Ook de angst voor private equity partijen die het bedrijf zouden kunnen opknippen is een reden.

Een cruciale rol speelt de toenmalige CEO Herman Hazewinkel. Hij heeft ronduit een hekel aan de mores op de beurs. Uit een interview uit 2003 in AnjeProducties:

En het begon Hazewinkel ook te irriteren dat elke omhooggevallen journalist of domme belegger met toevallig te veel geld hem maar kon uitmaken voor alles wat mooi en lelijk is als topman van een beursgenoteerd bedrijf.

“We zouden ook kwartaalcijfers moeten gaan presenteren. Kwartaalcijfers, terwijl we een bedrijf hebben dat projecten doet die vier, vijf jaar duren.” Door van de beurs te gaan blijft Hazewinkel behouden voor VolkerWessels.

Zo, die kunnen we, zelfs bijna vijftien jaar later, in onze zak steken. Hazewinkel blijft nog tot 2008 CEO van VolkerWessels en is in latere jaren een zeer actief commissaris, onder andere bij Boskalis Westminster, Schiphol en TKH Group.

Domme beleggers

Die domme beleggers mogen nu het bedrijf weer terugkopen van de familie Wessels. De officiele reden is overigens de opvolging van Wessels. De familie vindt dat het teveel eieren in één mandje heeft. Wessels in een interview met Quote, begin januari:

'Wij, de familie, zijn van mening dat we te veel financiële middelen in één bedrijf bezitten. Het doel is spreiding. Je zou kunnen zeggen dat we dit voor de kleinkinderen doen, ja.'

De ellende met internet is dat alles altijd terug te vinden is. Toen Wessels het belang van CVC in 2012 terugkocht, haalde hij ook zijn kinderen erbij als argument. Het NRC stuurde een verslaggever naar de persconferentie van Wessels en liet het volgende optekenen:

“Het was duidelijk dat CVC graag van de aandelen af wilde en dat dit de kans was voor de nieuwe generatie van de familie om betrokken te raken bij het bedrijf. Dik Wessels kijkt met de uitbreiding vooral naar de lange termijn, zo zei hij.

Niet consequent? Het is maar hoe u het bekijkt. Hij wil het beste voor zijn (klein)kinderen en doet dat door hoog te verkopen, en laag te kopen. Niks mis mee, zo bekeken.

Laten we daarom niet al te veel afgaan op de handel en wandel van Dik Wessels, maar goed kijken naar het bedrijf zelf.

Nederlandse bouwers doen het niet goed

Dat de bouwbedrijven op de Nederlandse beurs bijzonder hoog staan, is inderdaad niet de reden. Ballast Nedam ging voor 30 cent naar een Turkse koper, Heijmans ontliep op het nippertje een aandelenemissie en BAM schiet ook al niet op.

Misschien is het beter eens over de grens te kijken naar vergelijkbare bedrijven. Dan kom ik bijvoorbeeld uit bij het Oostenrijkse Strabag en het Duitse Hochtief. De tien grootste bouwbedrijven ter wereld op een rijtje:

| Bouwbedrijf |

Omzet (euro's)

|

Land van herkomst

|

| Vinci |

38,6 |

Frankrijk |

| Grupo |

38,3 |

Spanje |

| China Comm. Construction |

34,5 |

China |

| Bechtel |

34,5 |

VS |

| Hochtief |

25,5 |

Duitsland |

| Fluor |

19 |

VS |

| Skanske |

14 |

Zweden |

| Saipem |

13,3 |

Italië |

| Strabag |

13 |

Oostenrijk |

| Bouygues |

10,6 |

Frankrijk |

Vergelijken blijft lastig, omdat sommige bedrijven zich naast het bouwwerk onledig houden met totaal andere zaken. Zo heeft Vinci bijvoorbeeld grote belangen in Franse tolwegen en beheert het circa 800.000 parkeerplaatsen.

Dat genereert een mooie, vaste inkomstenstroom, waarmee in slechte tijden de rest van het bedrijf overeind gehouden kan worden. De Nederlandse bouwers komen niet in de top tien voor.

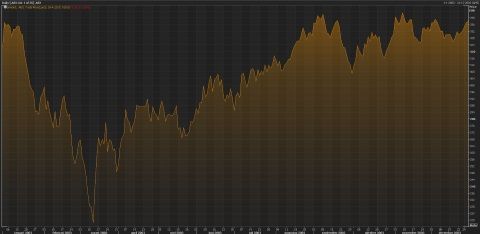

De grootste in ons land, BAM, had vorig jaar een omzet van 7 miljard euro en is op de beurs 1,36 miljard euro waard. VolkerWessels had vorig jaar een omzet van 5,5 miljard euro. Hieronder ziet u de koersprestaties van beursgenoteerde bouwbedrijven uit de directe omgeving van BAM en VolkerWessels.

Klik op het plaatje voor een grote versie

Het Duitse Hochtief doet het heel erg goed, het laatste stukje komt door Trump. Hochtief haalt 55% van haar omzet uit de VS, en liet weten open te staan voor de bouw van Die Mauer aan de grens met Mexico. Enige expertise daartoe kan je die Duitsers natuurlijk niet ontzeggen.

BAM doet het niet eens zo slecht in het licht van de internationale concurrentie, terwijl het lichtblauwe lijntje van Heijmans het na een kort herstel weer lijkt op te geven.

Van 650 miljoen euro naar 1,5 miljard...

Terug naar VolkerWessels. Wat maakt het bedrijf ineens 2,5 keer zoveel waard in die veertien jaar? Wessels is een slimme zakenman die weet wanneer te kopen en te verkopen (WorldOnline!) en zit nu aan de verkoopkant. Dat geeft stof tot nadenken.

Er zijn echter, zonder aanziens des persoons, best een aantal redenen te bedenken waarom VolkerWessels momenteel die prijs waard is. Ik loop er een aantal bij langs.

Sterk management

Het management van een onderneming dient bij een beleggingsbeslissing altijd meegenomen te worden in de beoordeling. Dat is niet altijd makkelijk te beoordelen, want we lopen immers het liefst achter diegenen aan die ons het meest beloven, in plaats van diegenen die het echte verhaal vertellen.

Bij VolkerWessels zien we echter wel dat er goed op de winkel gepast is de afgelopen jaren. Afgezien van het boekjaar 2012, toen er 196 miljoen is afgeschreven op grond- en vastgoedposities, zien we dat het een uitstekend trackrecord heeft. Klik voor groot.

Klik op het plaatje voor een grote versie

En de cijfers over 2016: de omzet groeide door naar 5,5 miljard euro en de Ebitda kwam uit op 254 miljoen euro.

Klik op het plaatje voor een grote versie

Kortom, het bedrijf liet de afgelopen jaren zien ook in een moeilijker markt geld te kunnen verdienen. Daarom alleen al verdient het een hogere waardering dan BAM, Heijmans of andere in moeilijkheden geraakte bouwers.

Vergeet ik nog bijna te vermelden dat de Raad van Commissarissen wordt uitgebreid met de twee mannetjesputters Jan Hommen (ex ING) en Sytze Hepkema (mocht het SBM Offshore-omkoopschandaal oplossen).

De overige drie commissarissen zijn Dik Wessels zelf, zijn schoonzoon Henry Holterman en de directeur van Reggeborgh Invest Rene Kuipers. De familie houdt in die zin nog steeds een grote invloed

Beurswaarde/omzet

De beurswaarde bij bouwbedrijven is vaak maar een fractie van de omzet. bij BAM is dat 0,19, bij Strabag 0,3 en bij het uitstekend presterende Hochtief 0,52.

Dat komt omdat veel van de omzet doorgeplaatst wordt naar onderaannemers (in het geval van VW zo'n 50%), waardoor daar weinig marge op zit. De tijd dat een aannemer gewoon 10% winst zette op een factuur van de onderaannemer is namelijk al enige tijd voorbij.

Als we VolkerWessels inschatten op een gemiddelde van zeg 0,3 dan zou een beurswaarde van 1,65 miljard euro mogelijk moeten zijn.

Winstgevendheid

VolkerWessels doet het wel een stuk beter dan BAM qua winstgevendheid. De brutomarge bij VW is 4,6%, bij BAM bleef het vorig jaar steken op 2,1%. Bij Heijmans is het woord brutomarge verboden. Die hogere brutomarge komt deels doordat VolkerWessels het werk opzoekt dat een hogere toegevoegde waarde heeft. Het echte uitvoerende werk laat ze over aan onderaannemers.

Daar zitten vaak ook de risico's (hallo BAM en Heijmans) waardoor enerzijds de hogere brutomarge wordt bereikt en anderzijds minder risico wordt gelopen. Natuurlijk is de selectie van onderaannemers wel een aandachtspunt, maar omdat VW sterk lokaal is vertegenwoordigd kan men dat goed in de gaten houden.

Spreiding en diversificatie

Even terug naar 2012, toen de bouw in grote problemen zat in Nederland. Tenminste, dat dacht men, het ergste moest toen nog komen. Uit het jaarverslag van VolkerWessels van 2012:

De Nederlandse markt blijft naar verwachting onverminderd moeilijk in 2013. De woning- en kantorenmarkten zullen op korte termijn niet verbeteren. Budgetten voor investeringen in infrastructuur staan onder druk en overheden in het algemeen zullen gaan bezuinigen.

Daartegenover zijn er groeikansen in een aantal buitenlandse markten en in de sector Energie & Telecom door de sterke onderliggende vraag. Onze organisatie is flexibel genoeg om op de ontwikkelingen in te spelen en wij zullen blijven investeren waar kansen zich voordoen.

Dat is gebleken. VolkerWessels is sterk aanwezig in verschillende deelmarkten waardoor het als het hier wat minder gaat, elders kan compenseren. Het bedrijf bestaat eigenlijk uit een lappendeken van 120 kleinere bedrijven met elk hun eigen expertise en een sterke lokale aanwezigheid.

Die spreiding zorgt ervoor dat in tijden dat het met de bouw wat minder gaat, de marges toch op peil blijven. Een mooi voorbeeld daarvan zijn de offshore activiteiten die VolkerWessels samen met Boskalis runde. Daar waren de marges bijzonder hoog, wat het gemiddelde aardig omhoog trok.

Die drie bedrijven (VBMS, Stemat en VSI) werden medio vorig jaar echter aan Boskalis verkocht, dat verder wilde pionieren in de windenergiesector. Ik vertrouw erop dat Wessels hiervoor een goede prijs heeft ontvangen. De marges hiervan zullen echter node worden gemist.

De internationale spreiding is wat minder, het blijft toch vooral een Nederlands bedrijf:

Klik op het plaatje voor een grote versie

Dividendrendement

Het afgelopen jaar is 60% van de winst aan dividend uitgekeerd. Tenminste, dat moet nog gebeuren. De familie Wessels haalt dit dividend (83,2 miljoen euro) nog voor de beursgang naar zich toe. Zullen kinderen en kleinkinderen ook blij mee zijn, denk ik.

Die 83,2 miljoen euro geeft bij een beurswaardering van 1,5 miljard euro een dividendrendment van 5,5%. Mochten we richting 2 miljard euro gaan, dan blijft het steken op 4,2%.

Conclusie

Kijkend naar de handel en wandel van Wessels dient de vraag zich aan of de beurs daadwerkelijk veel te duur is momenteel, of dat we blij moeten zijn met een parel van een bouwbedrijf aan de Nederlandse beurs, dat met een k/w van 12-13 prima gewaardeerd is.

Vergelijken met veertien jaar geleden (de AEX stond toen rond de 280 punten) is zinloos. De AEX ging in 2003 van 322 naar 337, maar ging in maart van dat jaar richting 220. Vandaag de dag is natuurlijk alles anders.

Klik op het plaatje voor een grote versie

Goed gevoel voor timing

Het aan- en verkoopbeleid van Dik Wessels geeft aan dat hij een bijzonder gevoel voor timing heeft en dat moeten we zeker serieus nemen. Na een eerste tranche wil Wessels doorgaan met verkopen tot een minderheidsbelang is gerealiseerd. Daarbij: een Nederlandse bouwer zonder problemen, we kunnen het ons haast niet voorstellen.

Maar hoe ze het ook gedaan hebben, de cijfers liegen niet. VolkerWessels heeft gewoon een goed trackrecord. Pluspunten zijn de grote diversificatie, het sterke management en de focus op werk met meer toegevoegde waarde.

En de achterkleinkinderen...

De familie Wessels zelf heeft altijd uitstekend gebruik gemaakt van het beurssentiment. Toen het tegenzat, haalde hij het van de beurs, nu het meezit, brengt hij het terug. Hetzelfde kunstje flikte hij CVC, al was dat waarschijnlijk onbewust.

Er past ons wat dat betreft slechts bewondering. Mocht het toch misgaan, dan vertrouw ik erop dat Wessels te zijner tijd bereid is de aandelen weer terug te kopen, met een flinke korting natuurlijk. Bijvoorbeeld om dan zijn achterkleinkinderen wat meer exposure naar de bouw te geven.