Maandag heb ik een begin gemaakt met een reeks artikelen waarin de vraag centraal staat wat beleggers moeten doen in een omgeving waarin de rente structureel stijgt in plaats van daalt.

Vandaag bespreek ik een aantal obligatiebeleggingsfondsen, waarbij ik de vraag stel of zij wel of niet in staat zijn om van een stijgende rente te profiteren.

Rentestrategieën

Om het verschil tussen verschillende obligatiebeleggingsfondsen te kunnen begrijpen is het belangrijk om enig inzicht te hebben in de diverse rentestrategieën die er her en der worden gehanteerd.

Zij bepalen namelijk in belangrijke mate in hoeverre obligatiebeleggingsfondsen bloot staan aan het risico van een stijgende rente. Daarom ga ik eerst in op de volgende strategieën:

- Looptijdstrategie

- Creditstrategie

- Valutastrategie

In dit artikel beperk ik me tot de looptijdstrategie, maar in volgende delen van deze serie ga ik in op de andere twee.

Looptijdstrategie

De eerste keuze die een obligatiebelegger moet maken is de looptijd die hij wil hebben voor de obligatie die hij koopt. Zo is een obligatie met een looptijd van dertig jaar extreem gevoelig voor fluctuaties in de rente. U zou in plaats daarvan kunnen kiezen voor een obligatie die slechts twee jaar loopt.

Het renterisico is dan veel minder groot omdat de obligatie al na twee jaar wordt afgelost. Als de rente in de tussentijd is gestegen, dan mist u slechts de extra opbrengst gedurende twee jaar, want na twee jaar kunt u het vrijgekomen geld herbeleggen tegen de dan hogere rente.

Bij een twintigjarige obligatie moet u daarvoor veel langer wachten en mist u dus een veel groter stuk van de rentestijging.

Geen actieve rentepolitiek

Er zijn obligatiebeleggingsfondsen die de looptijd van hun obligatieportefeuille actief kunnen aanpassen en fondsen die dat niet kunnen. Met name trackers (ETF's), fondsen die een specifieke index volgen, mogen niet actief spelen met de looptijd van de portefeuille.

Als voorbeeld kan het iShares Core Euro Government Bond Fund (ISIN-code: IE00B4WXJJ64) dienen. Dit is een tracker op staatsobligaties luidende in euro. U krijgt hier het gemiddelde rendement van de totale markt voor euro government-obligaties.

Franse, Italiaanse en Duitse staatsobligaties vormen hier een relatief groot deel van de portefeuille (samen in totaal 65,8% van het fonds). De looptijd van deze portefeuille (duration) is gelijk aan de gemiddelde looptijd van het totaal van alle Europese staatsobligaties.

Option-adjusted duration

Omdat ook de lange rente erg laag is, is het aandeel langlopende obligaties in het uitgifteprogramma van Europese overheden al enige tijd aan het toenemen. En dus neemt de gemiddelde looptijd van deze index, en daarmee van dit fonds, langzaam toe.

De gewogen gemiddelde looptijd van de portefeuille is inmiddels 9,1 jaar, de opties-aangepaste duration (option-adjusted duration) is 7,3 jaar. Bedenk daarbij dat historisch gezien de gemiddelde duration van de gehele obligatiemarkt rond 4 jaar bedraagt.

Option-adjusted duration is een maatstaf voor de gemiddelde looptijd van een obligatie waarbij rekening gehouden wordt met de aflosdatum en alle couponuitkeringen. Maar daarbij wordt als aflosdatum de eerste calldatum genomen.

In sommige gevallen kan het zijn dat een obligatie vervroegd aflosbaar is. In dat geval wordt in deze definitie die vervroegde datum van aflossing genomen om de gemiddelde looptijd van de obligatie te bepalen. De datum van vervroegde aflossing is de calldatum.

Extra risico

De gewogen gemiddelde yield to majurity van het hierboven genoemde iSharesfonds is 0,63%. Dat betekent dat u tot het einde van de looptijd, dus de komende 7,3 jaar, een rendementsverwachting heeft van 0,63% per jaar.

Het fonds keert elk half jaar rente uit en classificeert daarmee niet als rentegroeifonds (dan wordt de rente opgeteld bij de koers en in het fonds gehouden).

Het fonds doet ook nog aan het uitlenen van een deel van haar portefeuille en heeft daarmee een extra risico ingebouwd dat niets te maken heeft met de onderliggende index. De kosten van dit fonds bedragen 0,2% per jaar (expense ratio).

Maar met een duration van 7,3 jaar is dit een belegging met een relatief hoog renterisico. Als de rente gaat stijgen zal de koers van dit fonds relatief sterk kunnen dalen.

Looptijdvrijheid

Er zijn ook fondsen die de looptijd in de portefeuille naar eigen inzicht kunnen aanpassen, maar die daarbij de gemiddelde looptijd maximaal terug kunnen brengen naar één dag. Als een portefeuille een gemiddelde looptijd heeft van één dag, dan is er geen renterisico.

U krijgt iedere dag uw geld terug en u kunt daarmee elke dag het geld herbeleggen tegen een hogere rente als die intussen gestegen is. De koers van een fonds met looptijd van één dag kan niet dalen door een stijgende rente.

Een fonds dat in mijn ogen door de jaren heen heeft laten zien dat het met deze vrijheid goed overweg heeft gekund is het Lux-O-Rente Fund van de Robeco-groep (ISIN-code: LU0792901570).

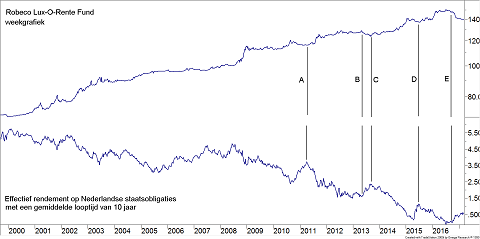

In de grafiek hieronder ziet u de koersontwikkeling van dit fonds met daaronder de ontwikkeling van de tienjarige rente in Nederland en de eurozone voor staatsleningen. U ziet hier een tijdreeks van meer dan zeventien jaar.

Klik op de grafiek voor een grote versie

Rentegroeifonds

Om te beginnen gaat het hier om een rentegroeifonds. Het keert geen dividend of rente uit. De kosten zijn 0,53% per jaar, aanzienlijk meer dan de iSharestracker. Het fonds heeft een computermodel dat bepaalt hoe lang de looptijd van de portefeuille moet zijn.

De looptijd mag daarbij niet negatief gemaakt worden, maar mag wel worden opgerekt tot in principe oneindig lang. Het fonds gebruikt een benchmark, die eind januari een option-adjusted duration had van 7,8 jaar, precies dezelfde looptijd die het iSharesfonds heeft.

Maar de eigen option-adjusted duration is momenteel veel lager, op 31 januari 2017 (laatste publicatiedatum) was die slechts 1,8 jaar!

Vertraging

Rechts in de grafiek heb ik ook enkele verticale lijnen getrokken, die de periodes markeren waarin de lange rente daalde of steeg. Het duurt altijd even voor het model van dit fonds de renterisico’s stil legt en dus wordt er doorgaans vooral geld verloren aan het begin van een rentestijging.

Bij lijn E is goed te zien dat de rentestijging die in 2016 is begonnen aanvankelijk een flink verlies opleverde, maar dat de koers in 2017 inmiddels is gestabiliseerd, ook nu de rente verder doorstijgt. Maar geld verdienen in een omgeving van rentestijgingen doet dit fonds niet.

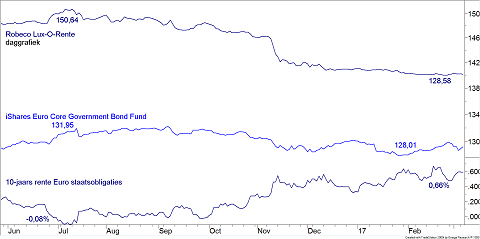

Ter vergelijking heb ik een kortere grafiek opgenomen (een daggrafiek) waarin nu ook de koersontwikkeling van het iShares Euro Core Government Bond Fund is weergegeven. Niet vergeten moet worden dat dit laatste fonds dividend uitkeert en Lux-O-Rente niet.

Alleen het koersrendement op langere termijn vergelijken is daarmee niet juist, maar het gaat ons nu vooral om de rentegevoeligheid op langere termijn van beide fondsen.

Klik op de grafiek voor een grote versie

Korte termijn

De grafiek toont de periode sinds juni 2016 toen de lange rente in Europa het dieptepunt bereikte en begon te stijgen. En de vergelijking valt in dit traject duidelijk negatief uit voor het fonds van Robeco. Want Lux-O-Rente verloor relatief meer toen de rente begon met stijgen.

Maar nu de rente al even is gestegen, is ook te zien dat de koers niet meer reageert op de rente. Sinds december 2016 is de koers vrijwel niet meer van zijn plaats geweest waar de koers van de tracker wel behoorlijk blijft fluctueren.

Als de rente nu verder gaat stijgen (en daar ga ik wel vanuit), dan zal de koers van Lux-O-Rente waarschijnlijk horizontaal blijven bewegen, terwijl de koers van de tracker opnieuw zal gaan dalen.

De looptijd van Lux-O-Rente is immers inmiddels teruggebracht tot minder dan 2 jaar, de looptijd van de tracker is nog altijd 7,8 jaar. En dan kan de vergelijking wel eens per saldo ten gunste van Lux-O-Rente gaan uitpakken.

Tussentijdse conclusie

Duidelijk is wel, dat geen van beide fondsen u in staat gaat stellen om van een rentestijging te profiteren. Lux-O-Rente is duurder dan de tracker, maar in het verleden is goed te zien dat Lux-O-Rente een lucratieve rentestrategie heeft. Het risico van deze strategie zit hem in de vertraging die het model kent.

De eerste beweging mist het fonds (Lux-O-Rente) en dat kost geld. In de tracker voert de beheerder geen actieve politiek, daar ontvangt het fonds dus gewoon de rente en volgt de koers de index. De kosten zijn bovendien duidelijk lager, maar als de rente structureel gaat stijgen, dan bent u aan de goden overgeleverd.

In deel drie van deze reeks ga ik verder met een voorbeeld van een fonds dat wel short kan gaan in de rentemarkt. Dit fonds zou dus juist geld moeten kunnen verdienen in een omgeving waarin de rente structureel stijgt.