Beleggers vragen me de laatste weken steeds vaker wat ze nu eigenlijk kunnen met de informatie die ik in mijn columns schrijf. Ik begrijp dat het best lastig is om de droge materie te linken naar het daadwerkelijk handelen in opties.

Maar ik blijf benadrukken hoe belangrijk het is om de Grieken te begrijpen. Beheerst u deze kennis, dan heeft u absoluut een voordeel in de handel.

Nu ik de gammatheorie heb behandeld, kunnen we eindelijk eens kijken naar een handelsstrategie: het gammahedgen. Gamma is dus de verandering van de delta.

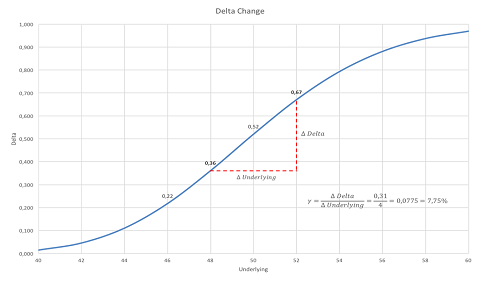

Stel u zit long de 50-call, dan heeft die op verschillende niveaus een andere delta. In het voorbeeld dat ik had gegeven verandert de delta van de 50-call in het traject van 48 naar 52 van 36% naar 67% (let op: volatility is 10% en looptijd één jaar).

Die verandering van 31% over een traject van 4 euro is dus de gamma. De gamma per euro is: (31%)/4=7,75%

Klik op de grafiek voor een grote versie

Wat kunt u ermee?

Stel een handelaar zit 100 keer de 50-call long in een aandeel dat handelt op 50. Aangezien de handelaar deltaneutraal wil handelen hedget hij deze opties.

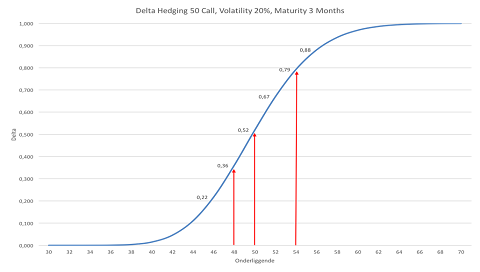

In de grafiek hieronder is te zien dat met het aandeel op 50, de delta van de optie 52% is. Om delta eutraal te zitten zal hij dus 52% maal 100 calls (die 10.000 aandelen beslaan) moeten verkopen. Hij zal dus 5200 aandelen verkopen op 50 en zijn totale deltapositie is 0.

Klik op de grafiek voor een grote versie

De dagen hierna gaat het aandeel heel hard bewegen; op dag twee loopt het aandeel omhoog naar 54 om op dag drie weer terug te vallen naar 50. Op dag vier zakt het aandeel naar 48 en veert weer op naar 50 op dag vijf:

| Dagen |

Niveau |

Delta 50 call |

| Dag 1 |

50 |

52% |

| Dag 2 |

54 |

79% |

| Dag 3 |

50 |

52% |

| Dag 4 |

48 |

36% |

| Dag 5 |

50 |

52% |

De markt is erg volatiel en de handelaar heeft het druk met het hedgen van zijn positie. Hij wil continu deltaneutraal zitten om zich geen zorgen te maken over welke kant de markt uitgaat en zal zijn positie elke dag moeten aanpassen.

Deltahedges

Op dag één had hij de delta van zijn positie teruggebracht naar 0 door de verkoop van 5200 aandelen op 50. Echter op dag twee, als het aandeel op 54 staat is de delta van de 50-call 79%, dus equivalent aan een longpositie van 7900 aandelen.

Hij had er al 5200 verkocht op 50 en moet dus nog 2700 aandelen op 54 verkopen om weer een (risicoloze) deltaneutrale positie te hebben.

Op dag drie staat het aandeel weer op 50 en nu blijkt dus dat hij 2700 aandelen te veel heeft verkocht op 54 want zijn positie in opties is equivalent aan 5200 aandelen terwijl hij 7900 aandelen had verkocht. Die 2700 aandelen koopt hij weer terug op 50!

De dag erop zakt het aandeel naar 48 en nu blijkt hij met zijn shortpositie van 5200 aandelen te veel te hebben verkocht. Eigenlijk had hij op 48 maar 3600 aandelen short moeten zitten. Hij koopt dus 1600 aandelen terug op 48 die hij de dag erna weer verkoopt op 50.

Totale resultaat

De handelaar heeft dus flink geld verdiend met zijn gammahedging:

| |

50 |

54 |

50 |

48 |

50 |

Totaal |

| Deltahedge |

verkoop 5200 |

verkoop 2700 |

koop 2700 |

koop 1600 |

verkoop 1600 |

|

| P&L op 50-niveau |

0 |

10.800 |

0 |

3200 |

0 |

14.000 |

Door de flinke beweging in het aandeel heeft de handelaar dus 14.000 euro verdiend. Hij heeft continu deltaneutraal gehandeld wat betekent dat het voor hem niet uitmaakt welke richting de markt kiest.

Gamma kost geld

Zo bezien zal het motto van elke handelaar zijn dat hij zoveel mogelijk gamma in positie heeft, gamma levert immers geld op als de markt beweegt.

De handelaar heeft een gamma-longpositie (delta gaat omhoog als de markt omhoog gaat, delta vermindert als de markt naar beneden gaat) omdat hij opties in bezit heeft.

Opties verliezen echter waarde in de tijd (niet meegenomen in bovenstaand voorbeeld); hoe dichter bij expiratie hoe goedkoper de opties. Dit waardeverlies noemen we theta.

Het is dus zaak dat de handelaar met zijn gammahedging meer verdient dan dat de opties in waarde afnemen. Dus toch wel handig als u weet wat gamma is