Nieuw op IEX: geofysicus Jilles van den Beukel. Hij heeft jaren bij Royal Dutch Shell gewerkt en gaat om de week hier op IEX schrijven over de olie- en gasmarkt.

Welkom Jilles!

Schalie heeft de oliewereld op zijn kop gezet. De snelle toename van de productie van schalieolie in de Verenigde Staten, tot meer dan vijf miljoen barrel per dag in 2014, verstoorde het evenwicht tussen vraag en aanbod op de oliemarkt.

In 2014 trapten de Saoedi's op de rem en besloten om voorlopig marktaandeel in plaats van prijs te verdedigen. Het resulteerde in de lage olieprijzen van de afgelopen twee jaar.

De productie van schalieolie is een andere tak van sport dan van conventionele olie. Bij de laatste gaat het er om olie te vinden. Vervolgens wordt daar een op maat gemaakt productieplatform op gezet. De mate van standaardisatie is beperkt.

Sweet spots

Bij schalieolie gaat het niet zozeer om olie te vinden (schalieolie onder de grond is er in ruime mate) maar om de sweet spots te vinden waar die olie het best geproduceerd kan worden. In die sweet spots worden heel veel putten geboord en gefracked, op welhaast fabrieksmatige wijze.

De opbrengst per put is relatief laag. In de Verenigde Staten zijn ze er echter heel goed in geworden om dat zo goedkoop en efficiënt mogelijk te doen. Hoe er vanuit een oogpunt van energietransitie hierover ook gedacht wordt: technisch en geologisch was dit een prestatie van formaat.

En mogelijk gemaakt door een misschien wel unieke combinatie van omstandigheden:

- Een uitstekende kennis van de ondergrond (er zijn in de Verenigde Staten meer putten geboord dan in de rest van de wereld bij elkaar).

- Een kundige service-industrie die voor de oliebedrijven tegen lage kosten kan boren en fracken.

- Toezicht door de afzonderlijke staten die de schalieolie-industrie veelal steunen (misschien niet in New York of Californië maar wel vrijwel overal daar tussen).

- En ten slotte: goedkoop geld - iets dat ook de olieindustrie wezenlijk veranderd heeft.

Geen financieel succes

Wat door alle opwinding soms uit het oog wordt verloren is dat schalieolie weliswaar een technisch succes is maar bepaald geen financieel succes. Als geheel heeft deze industrie tot nu toe alleen maar verlies geleden.

In het begin werd er veel geld uitgegeven aan het verwerven van licenties in de sweet spot-gebieden in Texas en Wyoming. Na 2014 duurde het één tot twee jaar voordat drastische besparingen leidden tot breakevenkosten die enigszins in de buurt kwamen van de huidige lage olieprijs.

De reden dat de majors (de Shell's en Exxon Mobil's van deze wereld) slechts beperkt actief zijn in schalieolie is niet alleen dat produceren tegen de allerlaagste kosten niet hun sterkste kant is, maar ook dat schalieolieprojecten simpelweg vaak de cut niet haalden in hun wereldwijde ranking van projecten.

Als er al geïnvesteerd werd in schalieolie was dat veelal uit strategisch oogpunt, via overnames van bestaande bedrijven die vervolgens op afstand bestuurd werden (zo nam Exxon Mobil XTO over).

Grote belofte

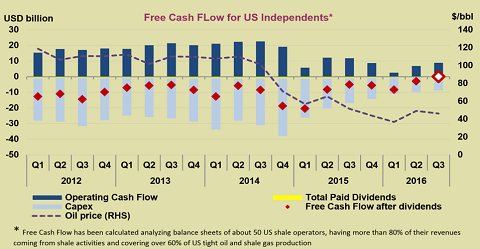

Dat er alleen maar geld de schalie-industrie in gaat lijkt nu te gaan veranderen. De figuur hieronder laat zien dat de industrie nu - voor het eerst sinds jaren - cashflowneutraal is. Koersen van schalieolieproducenten zijn het laatste half jaar omhoog geschoten.

Er is een ware run ontstaan op licenties voor de Permian in West Texas (het gebied dat nu de laagste kosten lijkt te hebben - ook omdat het geen restricties heeft qua pijpleidingcapaciteit).

En inderdaad: grote hoeveelheden olie onder de grond in combinatie met kosten die nu gedaald zijn tot 30 à 40 dollar per vat voor de allerbeste sweet spots lijken een grote belofte voor de toekomst in te houden.

Klik op de grafiek voor een grote versie, bron: OilPrice.com

Kostenverlagingen

Er is één maar: het huidige lage kostenniveau van de schalieolie-industrie valt niet te handhaven als activiteiten weer aantrekken. Boorbedrijven hadden een jaar geleden de keus tussen met verlies doorwerken of de operaties (tijdelijk) staken. Veelal kozen ze voor het eerste.

In 2017 zullen zij een betere onderhandelingspositie hebben. Rystad Energy, een Noorse olieanalist, schat dat van de kostenbesparingen van de laatste twee jaar slechts ongeveer 40% structureel is (een hogere opbrengst per put, sneller boren) en ongeveer 60% cyclisch.

Kosten voor de beste sweet spots zouden kunnen stijgen van 30 naar 50 dollar per vat; kosten in de minder goede sweet spots van zo'n 50 naar 75 dollar per vat. De hamvraag is hoeveel structurele kostenverlagingen er nog in het vat zitten voor de komende jaren.

De frackers hebben veel gemeen met de Tesla's van deze wereld - ook al staan ze diametraal tegenover elkaar qua energietransitie. Het is de grote belofte voor de toekomst die aan de basis ligt van hun hoge waarderingen. Alleen moet die belofte nog wel worden waargemaakt.