Het hebben van te veel zelfvertrouwen wordt door veel psychologen ook wel gezien als de mother of all onder de psychologische valkuilen, die veel voorkomt onder beleggers. Het houdt in dat beleggers over het algemeen te veel vertrouwen hebben in hun eigen oordeelvorming en beleggingsvaardigheden.

Dit manifesteert zich onder andere in het onderschatten van de range waarbinnen mogelijke uitkomsten kunnen vallen. Oftewel te veel zelfvertrouwen leidt tot het onderschatten van risico's, wat deze psychologische valkuil een van de gevaarlijkste maakt voor onze beleggingsbeslissingen.

Een (te) hoge mate van zelfvertrouwen beïnvloedt onze beslissingen en de manier waarop wij omgaan met de vele keuzeproblemen in ons leven. Denk hierbij bijvoorbeeld aan zoiets als het vertrouwen in onze rijvaardigheden of de verwachtingen van de hoeveelheid vis die we op een dag gaan vangen.

Beslissingen van topbestuurders

In een beleggingscontext heeft iemands mate van zelfvertrouwen voornamelijk invloed op de voorspellingen over de economische groei en inflatie, maar ook de verwachtingen omtrent de performance van obligaties en aandelen. Het té zeker zijn van jezelf is een valkuil waar veel mensen aan onderhevig zijn.

Zo speelt het hebben van te veel zelfvertrouwen een belangrijke rol in de beslissingen van topbestuurders van bedrijven. Hieronder ziet u een voorbeeld van de gevolgen van deze valkuil onder enkele topbestuurders, naar aanleiding van een recent onderzoek van Ben-David, Graham en Harvey (2013).

Duke University ondervraagt elk kwartaal enkele topbestuurders (vooral CFO's) van vele van de grootste Amerikaanse bedrijven, met vragen als:

Over het komende jaar (komende 10tien jaar), verwacht ik dat het jaarlijkse S&P 500-rendement zal zijn: -

- Er bestaat een 1:10 kans dat het eigenlijke rendement minder zal zijn dan: ___%

- Ik verwacht dat het rendement zal zijn: ___%

- Er bestaat een kans van 1:10 dat het eigenlijke rendement meer zal zijn dan: ___%

80%-interval

De uitkomsten van deze vragen kunnen wetenschappers vervolgens vergelijken met realisaties of rationele verwachtingen. Was er hier sprake van besluitvaardigheid op basis van te veel zelfvertrouwen? Als we er rationeel naar kijken, dan zou 80% van de gerealiseerde S&P 500-rendementen tussen de onder- en bovengrens moeten vallen (de 80%-interval binnen zelfvertrouwen).

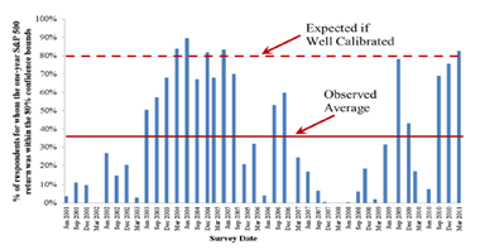

Het figuur hieronder geeft de uitkomsten weer van 13.300 voorspellingen van topbestuurders, voor de periode juni 2001 tot en met maart 2011. Voor elk kwartaal ziet u het percentage van de antwoorden waarvan het S&P 500-rendement binnen het 80%-interval viel.

Gemiddeld blijkt maar 36% van de realisaties binnen het 80%-interval te liggen! Met andere woorden, de topbestuurders van bedrijven lijken de risico's met grofweg de helft te onderschatten.

Voorspellingen van topbestuurders

Klik op de afbeelding voor een grote versie, bron: Ben-David, Graham en Harvey, 2013.

Overmoedig

In de bedrijfsvoering moeten topbestuurders regelmatig inschattingen doen over de toekomst, zoals toekomstige vraag naar producten, kasstromen, ontwikkelingen bij de concurrenten et cetera. Dit roept vragen op:

- Wat als topbestuurders te veel zelfvertrouwen hebben?

- Heeft dit directe impact op hun bedrijfsvoering?

- En, hoe vertaalt dit zich naar de marktwaarde van hun bedrijven?

Ben-David, Graham en Harvey hebben gekeken hoe deze valkuil de bedrijfsvoering van de topbestuurders beïnvloedde. Ten eerste blijkt dat topbestuurders die van nature te veel zelfvertrouwen hebben, ook overmoedig zijn als het gaat om de vooruitzichten van hun bedrijf.

Agressiever beleidsvoering

Kortom, het hebben van te veel vertrouwen in voorspellingen over de aandelenmarkt, vertaalt zich naar een bovenmatig vertrouwen in de eigen voorspellingen over het bedrijf dat ze besturen.

Ten tweede blijkt dat bedrijven die geleid worden door overmoedige topbestuurders, er over het algemeen een meer agressieve beleidsvoering op nahouden. Bedrijven waarvan de topbestuurders overmoedig zijn, investeren over het algemeen meer.

Invloed op beurswaarde

Dit valt te verklaren uit de te lage risicoverwachtingen aangaande de investeringen, als gevolg van te veel onrechtmatig vertrouwen. Daarnaast blijkt dat bedrijven met zulke topbestuurders vaak meer gebruik maken van financiering door vreemd vermogen (en dus een financieringsstructuur hebben met een hogere leverage).

Dit zou impact moeten hebben op het rendement dat u als belegger van een aandeel wenst te ontvangen. Kortom, te veel zelfvertrouwen heeft impact op belangrijke bedrijfsbeslissingen die de beurswaarde van aandelen op een bedrijf beïnvloeden.