Er wordt door de centrale banken en overheden al een tijdje een heel vreemd spel gespeeld op de financiële markten. De centrale banken komen met opkoopprogramma’s en opmerkingen om de markt omhoog te trekken.

Maar afgelopen week werd het spel wel heel vreemd.. Op CNBC en op Twitter werd er zelfs ineens overgesproken. Er was zelfs een naam: de Game Theorie Strategie. Deze theorie was volgens de berichtgeving direct toepasbaar op het “spel” tussen Griekenland en Duitsland.

De ministers aldaar waren er beide mee bezig. Dus zowel de rebelse motorrijdende Griek zonder das en de saaie ambtenaren van de ECB waren bezig met een spelletje. Overigens de inzet is wel vele miljarden... Belastinggeld.

Een rechtse directe

Ik, naïef als ik ben, had altijd al begrepen dat de centrale banken weliswaar ver buiten hun boekje gingen, maar dat het allemaal was omdat ze de rust in de financiële markten wilde behouden en dus was alles geoorloofd.

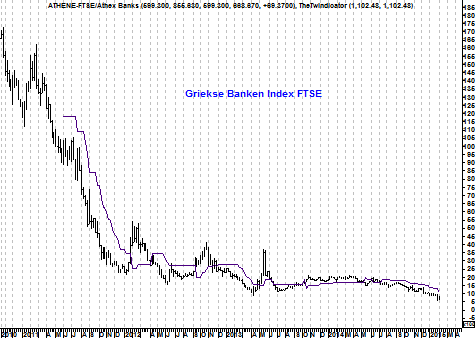

Echter de afgelopen week zagen we juist een centrale bank (ECB) die politieke uitspraken deed en die de Griekse banken 23% liet dalen en zelfs Wall Street deed bewegen omlaag. De Griekse obligaties werden even niet meer gezien als Europese staatsobligaties.

Maar niemand vond het optreden van de ECB blijkbaar erg, want de beurzen deden er per saldo niet veel op. Persoonlijk denk ik dat het spelletje meer een End Game aan het worden is.

Eerst de problemen van burgers naar bedrijven (lees banken), bedrijven naar overheden en dan van individuele landen naar continenten en vervolgens terug naar de burger...

Rente in Zwitserland: negatief

Al vanaf 2002 benoem ik in al mijn presentaties het Japanse deflatiescenario en dus komt de beweging van de laatste jaren niet heel onverwachts, maar eerlijkheidshalve hield ik het huidige negatieve renteklimaat niet voor mogelijk en zeker niet zonder echte problemen.

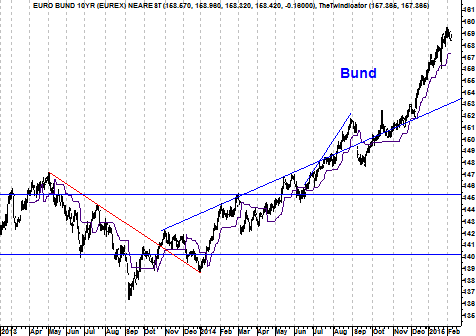

In Japan hadden we het al eerder gezien, maar ik dacht dat ik het niet in Europa zou meemaken. Maar dus toch. In Europa is de dertigjarige rente onder de 1% gedoken, de tienjarige onder de 0,45% en alles korter dan vijf jaar heeft een negatieve rente.

En heeft u een rekening in Zwitserland (dus ook de Zwitsers zelf) moet u geld toe betalen op uw creditgelden. Vreemd genoeg moet u voor het lenen ook nog betalen. Stukken (aandelen) short gaan waarbij u normaal rente ontvangt kost ineens minimaal 3%.

Optie- en riskmodellen raken hier als je het mij vraagt van in de war, aangezien er ineens negatieve getallen in de formules moet worden ingevuld.

Juist door de negatieve rente staat de Duitse Bund (futures op tienjarige Duitse rente) op ongekend hoge niveaus. De euro is weggezakt.

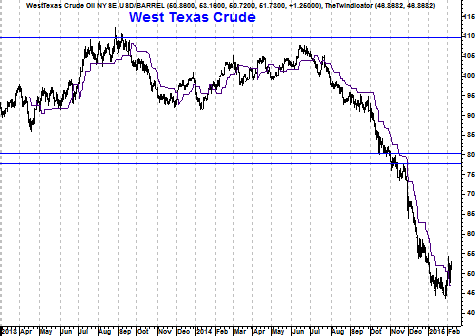

De olieprijs laat een herstel zien maar de vraag is wel of dit een dead cat bounce is of gaat de olie weer hard omhoog?

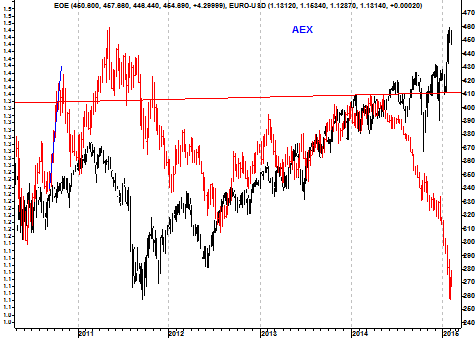

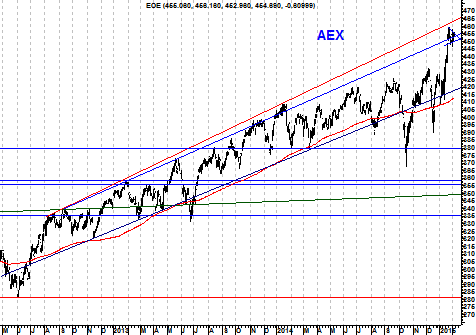

De AEX en veel andere Europese indices hebben eigenlijk allemaal hetzelfde beeld. Voor de optimisten zou je er zelfs zonder een paar geestopwekkende paddenstoelen in je mik, een vlag of up-penant patroon in kunnen herkennen en dus nog veel hogere koersen verwachten.

Maar als pessimist zou je zelfs zonder een down-er-pilletje, er gemakkelijk een bovenkant van een trendkanaal en een einde van een extensie in kunnen herkennen en dus verwachten dat we van nu af alleen maar lager kunnen.

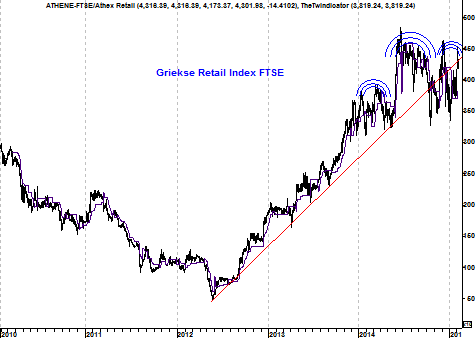

De Grieken? Aangezien er dus geen duidelijk beeld is in de AEX kijk ik even naar de FTSE Griekse Retail Index, daar zou je op lange termijn gemakkelijk een hoofdschouderpatroon in de weekgrafiek kunnen herkennen.

Maar ook de optimisten kunnen zeggen dat de Twindicator nog long zit en dus dat het gemakkelijk ook nog een hoofdschouder-failure kan worden. Kortom ook daar nog geen duidelijk beeld. Natuurlijk heb ik een voorkeur voor het negatieve scenario.

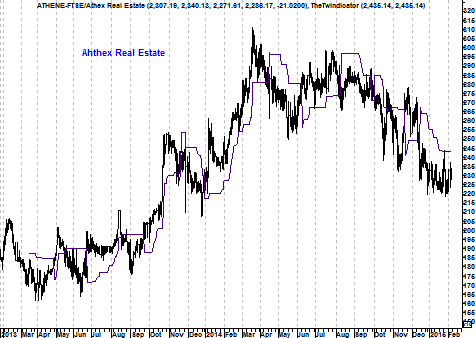

Helemaal als we naar de Griekse Real Estate (vastgoed) Index kijken dan zien we toch dat het aldaar niet lekker gaat.

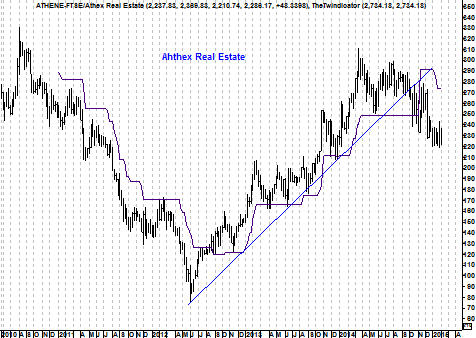

En gelukkig hier bevestigt de weekgrafiek wel dezelfde richting.

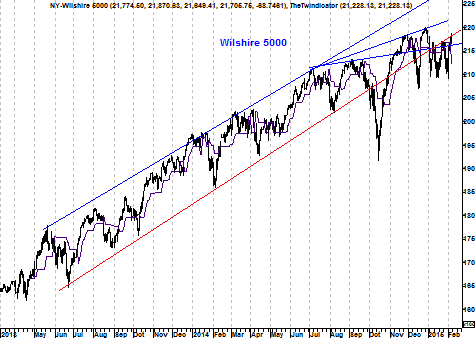

Snel maar door naar Amerika en als ik daar naar de breed gewogen Amerikaanse Wilshire 5000 Index kijk, dan geeft dit mij ook een negatief toekomstplaatje.

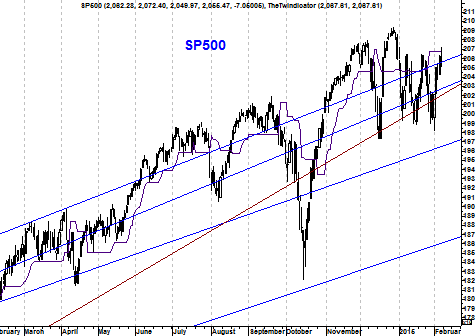

Ook de S&P 500 heeft nog geen koopsignaal gegeven. Echter als het nog verder herstelt krijgen we automatisch weer koopsignalen.

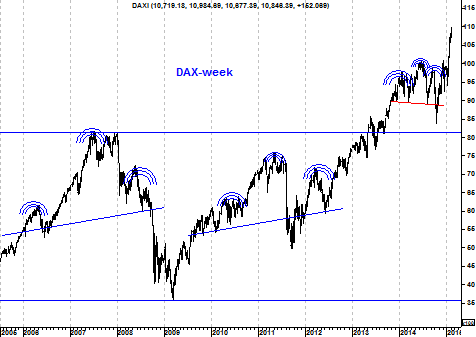

De Duitse DAX heeft een soort failure-verhaal neergezet. Maar nu is de vraag hoe hard gaat het door? In theorie kan het hier stoppen en hebben we de high gehad.

Losse aandelen

Op indexniveau is het heel moeilijk richting te kiezen en voor de beren is het beter om voorzichtig te blijven en te wachten op duidelijkere signalen. Ik kijk daarom maar even naar een paar losse aandelen.

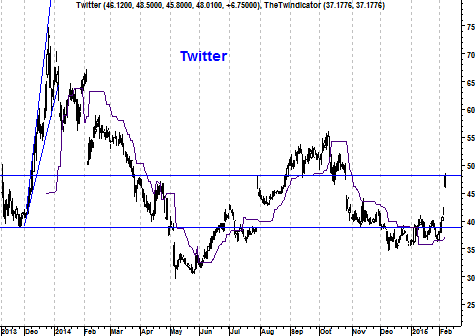

Twitter kwam vorige week nabeurs met cijfers en hoewel ik de cijfers goed vond ging het aandeel eerst even 5% omlaag om vervolgens in een paar minuten ook weer tientallen procenten omhoog te gaan. In de Twindicator hadden we gelukkig een koop. Ik zou echter op de huidige niveaus niet meer durven te kopen.

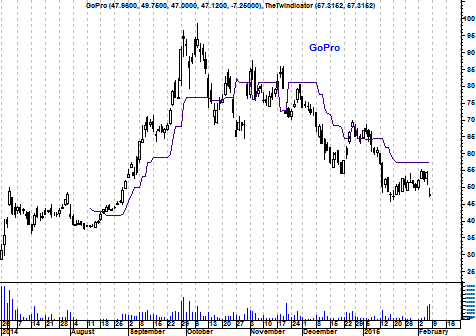

GoPro vind ik al een tijd helemaal niks. Ze hebben maar één product en heel veel concurrenten die zich roeren in deze markt. Ik heb verkoopsignalen en gelukkig voor mij ging de koers omlaag.

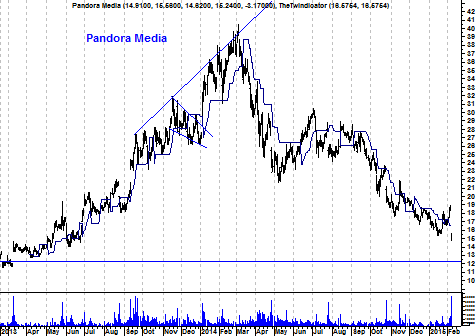

Mijn oude lievelingsshort Pandora Media kwam met dramacijfers en dook nog verder omlaag. Ik durfde niet op de cijfers te gokken en had dus geen positie maar leuk om te zien dat ik gelijk had.

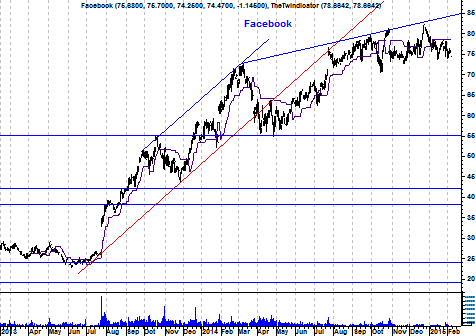

Facebook is een nieuwe short, in de grafiek hebben we verkoopsignalen.

Andere shorts

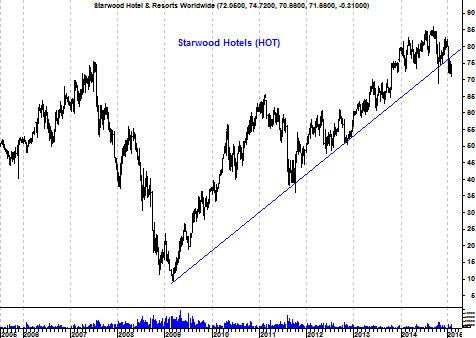

Ik geloof ook al een tijdje niet in de hotelsector, RB&B en de crisis zou toch effect moeten hebben op de hotelbranche en daarom vind ik Starwood (Hot) wel een leuke kandidaat voor een short.

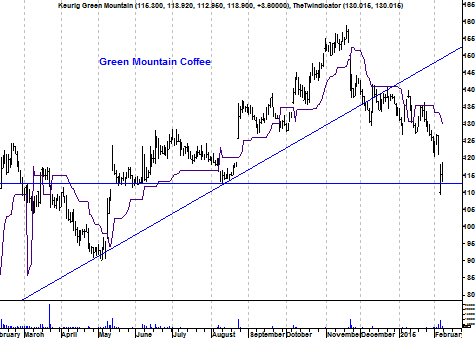

Ik heb winst gepakt in puts op Green Mountain Coffee, omdat de koers reeds flink gedaald is en nu bij het niveau komt waar Coca-Cola ooit instapte...

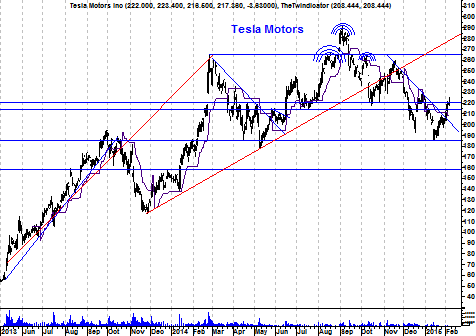

Een andere gekkiggeitje: ik zat afgelopen week Tesla even long op koopsignalen maar durf niet te lang te blijven en heb mijn winst gepakt.

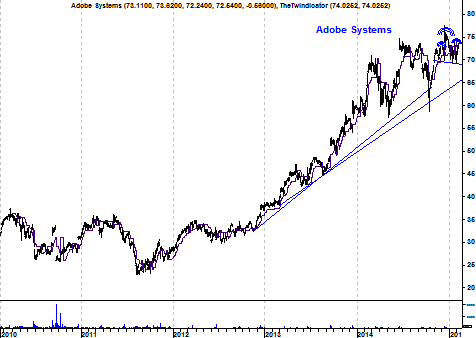

Een mooie short waar ik al eerder naar gekeken heb is: Adobe Systems, zeker als je de weekgrafiek ziet weet je dat er de nodige kannen zijn.

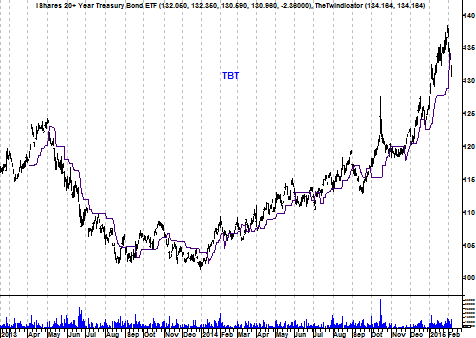

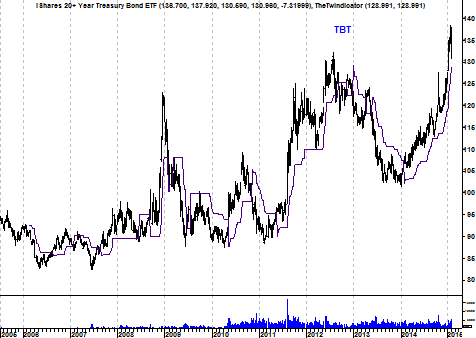

TBT, de Ishares op de Amerikaanse 20 plus Years Treasury Bonds is de afgelopen week ineens omlaag gedoken. Ik heb zelf nog grote posities hierin en geloof nog niet dat het hele spel over is. De Amerikanen geven nu meer rente dan de Duitsers. Ik zou dan toch echt liever in de Verenigde Staten zitten.

Het weekplaatje in TBT geeft nog geen reden tot verkoop

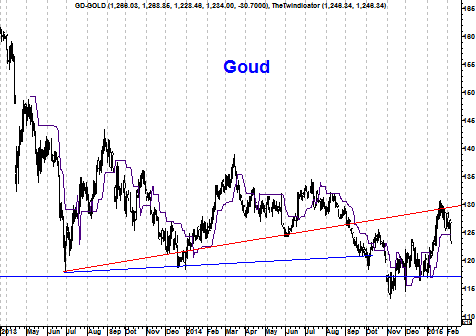

Goud staat ook op een kritisch punt. Als het nu lager gaat moet u er eigenlijk niet in zitten maar als het opveert, moet u er juist wel zijn.

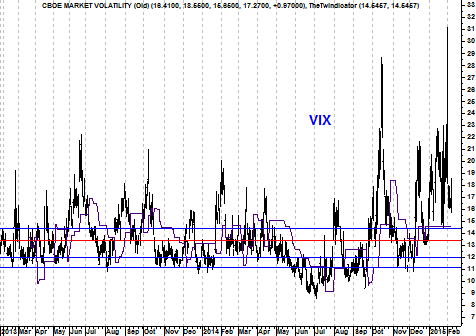

De implied volatility is relatief laag. Dus opties zijn niet schokkend duur, maar de intradag- en intraweek-bewegelijkheid is wel heftig.

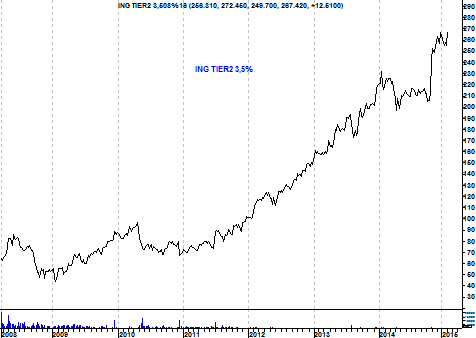

Nog even vorige week was er een bijdehand type die dacht dat een deposito niet tot Tier1- (voor het gemak eigen vermogen) vermogen van banken hoorde. Ik zou kunnen zeggen waarom hebben we anders een deposito-garantiestelsel? En kijk eens op Wikipedia.

Overigens vind ik de financieringskosten van het Tier1 en Tier2 bijzonder laag.

Positief afsluiten

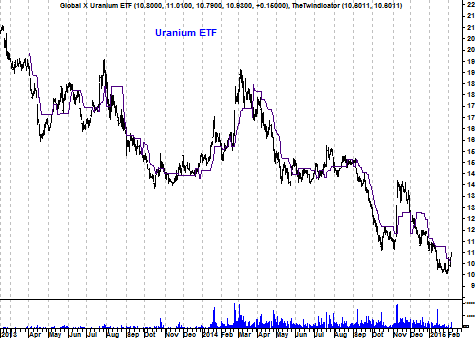

Om toch nog met iets posities af te sluiten, ik heb koopsignalen in de global uranium tracker. Kan best een leuk gokje zijn. Ik zit ook long in het actief offensief fonds.

NB. de IPO’s blijven maar komen en met succes nog steeds, het is eigenlijk wachten op de eerste mislukte IPO alvorens het sentiment echt kan draaien. Ook moeten we de sentimentindicatoren zoals de Skew Index, de VIF en de VIN goed in de gaten houden.

De markt staat op een gevaarlijk punt voor zowel de optimisten als de pessimisten.