De centrale banken zijn voor het laatst dit jaar voor een beleidsvergadering bijeengekomen en wat er nog aan besluiten komt, zal waarschijnlijk weinig veranderen aan de opmars van de financiële markten (en vooral de aandelenmarkten).

In het beste geval wordt het monetaire beleid in 2018 geleidelijk verkrapt bij alleen een paar vooraanstaande centrale banken en dat maakt het niet onredelijk te denken dat de goede tijden nog wel even kunnen voortduren.

Toch zat er de afgelopen week niet veel beweging in de beurzen, deels omdat veel marktpartijen voorafgaand aan de centralebankbijeenkomsten pas op de plaats maakten. Voor een deel ook werd dat ingegeven door terughoudendheid met het oog op het jaareinde om de koerswinsten van 2017 te consolideren.

De MSCI World Index noteert nu bijna 19% hoger, de Euro STOXX bijna 9%, de S&P 500 bijna 21%, en de Nikkei-index meer dan 21% (8 december). Ook op de obligatiemarkten gebeurde er deze week vrijwel niets.

BoJ: ETF-aankopen helpen een handje

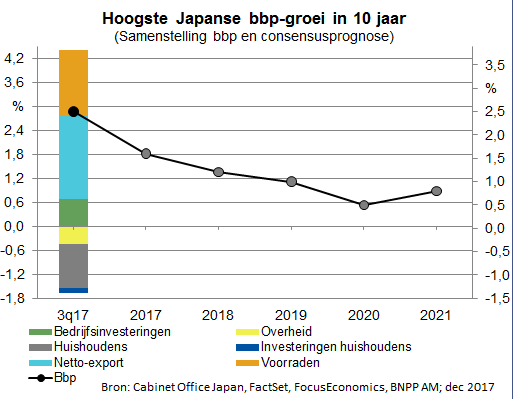

Kijken we naar de afzonderlijke markten (en in de omgekeerde volgorde, namelijk eerst Japan, dan de VS en dan de eurozone) dan mag met recht worden gezegd dat Japan meelift op de wereldwijde conjunctuur. Het land realiseerde in het derde kwartaal een bbp-groei van 2,5% – het hoogste stijgingspercentage in tien jaar – na een groei van 1,4% in het tweede kwartaal.

Ondanks een stijging van 3% voor de yen steeg de netto-export fors. Maar om de stijging van de Japanse markt daaraan (en aan andere fundamentele factoren) toe te schrijven, gaat wat ver.

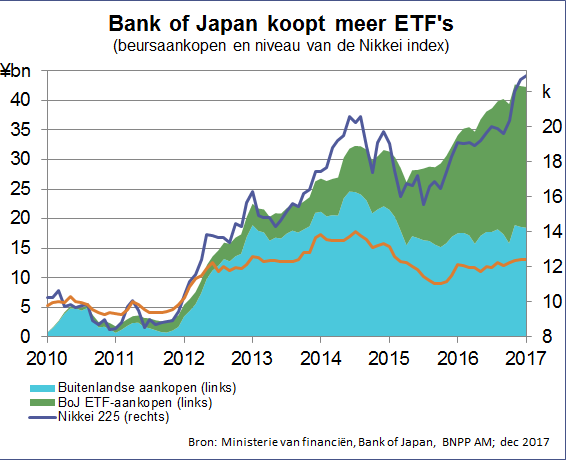

Uit cijfers blijkt dat de Bank of Japan (BoJ) meer op de beurs heeft opgekocht dan de buitenlandse belegger. Dat legt weliswaar een bodem onder de aandelenmarkt, maar geeft ook aan dat er weinig steun is van de fundamentele factoren, hoe positief deze ook waren.

Met andere woorden: de BoJ biedt behalve aan de economie als geheel ook steun aan de aandelenmarkten. De economie boert goed door het extreem soepele monetaire beleid, waaronder meer dan alleen exchange-traded funds (ETF’s) wordt opgekocht. Dit beleid blijft vooralsnog onveranderd.

De opstelling van de BoJ zou voor de Japanse economie het Goldilocks-verhaal (solide economische groei, lage inflatie) overeind moeten houden. In dat opzicht profiteert Japan van dezelfde gunstige economische omstandigheden als andere internationale economieën.

Fed: Rustig aan, dan breekt het lijntje niet

Ook de Amerikaanse Fed bleek bij de beleidsbepalende vergadering de afgelopen week geen onrust te willen veroorzaken. De bandbreedte voor de officiële beleidsrente (de Fed funds-rente) wordt deze week waarschijnlijk met 25 basispunten verhoogd. In de markten is daar al ruimschoots op geanticipeerd.

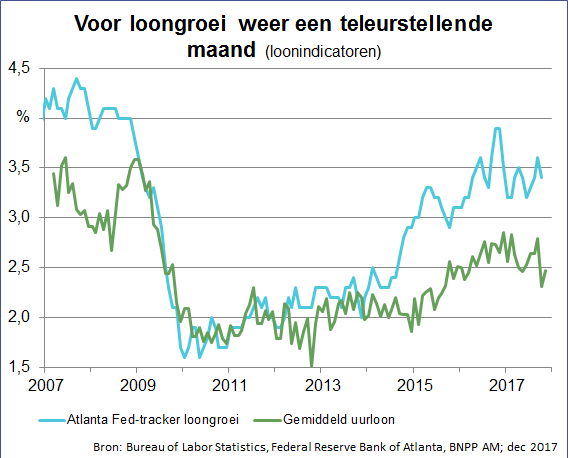

In de recente cijfers ziet de Fed geen aanleiding voor een andere aanpak. Ook het laatste banenrapport was weer hetzelfde verhaal als in de afgelopen maanden: brede banengroei bij een economie die profiteert van een zwakkere dollar en sterke wereldwijde groei. Ook vertrouwd inmiddels was de teleurstellende loongroei. Weer een bevestiging van een zijwaartse ontwikkeling van de lonen.

Naar een verklaring wordt nog altijd gezocht. Maar cijfers als deze (plus de bescheiden inflatie en lage werkloosheidsgraad) zijn de reden dat de beleidsbepalende FOMC volgens ons de verwachting voor het werkloosheidspercentage naar beneden bij zal stellen.

Dat betekent dat het moment van krapte op de arbeidsmarkt (en daardoor hogere inflatie) verder weg ligt dan eerder werd gedacht. De FOMC zou niettemin de groeiprognose voor 2018 kunnen verhogen. In combinatie met enige verbetering van de inflatiecijfers kan dat voor de Fed voldoende aanleiding zijn om volgend jaar met nog 25 basispunten te verkrappen. Dit in vergelijking met de drie renteverhogingen in 2018 die in september nog werden genoemd.

Ook dit zet de markten nog niet op het verkeerde been, gezien de tegenkrachten van een sterkere economisch groei en voortgaande bedrijfswinsten volgend jaar. Dat het Amerikaanse belastingplan onderweg is richting daadwerkelijke wetgeving kan ook een impuls vormen.

Het Huis van Afgevaardigden en de Senaat werken op dit moment aan een gezamenlijke conceptwet. Daarover moet nog worden gestemd en dan kan de president zijn handtekening zetten (misschien dit jaar nog en anders begin 2018). De uiteindelijke wet wordt dan in de prognoses van de FOMC meegenomen. Door de positieve belastingeffecten komt er mogelijk meer ruimte voor een verkrapping.

ECB: Wachten op een andere toon

Bij de ECB, de andere centrale bank in de G3, wordt vooral geluisterd of de Raad van Bestuur deze week een andere toon aanslaat. Een beleidsverandering wordt niet voorzien. De economie van de eurozone doet het uitstekend.

Leden van de Raad kunnen daarom vragen om een wat minder soepel geluid en wat meer duidelijkheid over een einde aan de activa-inkopen in het kader van het kwantitatieve verruimingsprogramma (dat voor meer groei en inflatie moest zorgen).

Sommige leden van de Raad kunnen de gezonde economie aangrijpen om te pleiten voor actie, al is het maar met woorden. Het is volgens hen tijd om het verband tussen de noodzaak voor versoepeling en de inflatievooruitzichten door te knippen.

Een hernieuwde focus op andere beleidsfactoren zou de markt zeker bij de les trekken. Een andere toon kan de weg banen voor een geleidelijke beleidsverschuiving. Echte stappen lijken nog altijd heel ver weg.

Buiten de G3: Hogere rente in Turkije en Mexico

De centrale bank van Turkije verhoogt mogelijk de rente, deels om de lira te verdedigen maar ook om de inflatie en niet-verankerde inflatieverwachtingen de kop in te drukken. Ook Banxico in Mexico verhoogt naar verwachting de rente.

Dit wordt deels opgevat als een kans voor de nieuwe president om zijn anti-inflatieaanpak stevig neer te zetten. Beide acties passen in het beeld van inflatieontwikkelingen en -verwachtingen die aanleiding zijn voor een beleidsingreep.

De Bank of England kan daarentegen tot de conclusie komen dat er met de jongste renteverhoging te snel is gehandeld. We zien nog altijd een mogelijkheid dat de BoE onder invloed van zorgelijke groeivooruitzichten en een versnelde inflatiedaling op haar schreden moet terugkeren en de rente verlaagt.

Meer Beleggingsideeën van

BNP Paribas Asset Management

Mede-auteur van deze analyse is Colin Graham, CFA, CAIA, CIO, Multi Asset Solutions.

In dit artikel kan vaktaal voorkomen. Het is daardoor minder geschikt voor lezers zonder professionele beleggingservaring.