Nadat de S&P 500-index op een haar na in een berenmarkt belandde, steeg ’s werelds belangrijkste index eind mei met maar liefst 6,6 procent. Daarmee kwam een einde aan een periode van zeven achtereenvolgende weken van koersdalingen.

Martine Hafkamp is als oprichter, eigenaar en algemeen directeur van Fintessa Vermogensbeheer een bekend gezicht in de Nederlandse beleggingswereld. U kunt de meervoudig Gouden Stier-winnaar ontmoeten tijdens de IEX Beleggersdag.

De sectoren die de zwaarste klappen hadden opgelopen veerden het meest weer op. De koersen van aandelen met nog steeds forse waarderingen en veel uitstaande shortposities gingen het hardst. De aandelen die zich tijdens de correctie het best hadden gehouden volgden met meer bescheiden stijgingen. Een gebruikelijk verschijnsel wanneer een markt draait.

Eén uitzondering

Eén sector vormde de uitzondering op deze regel. De olie- en gasaandelen waren het hele jaar al de winnaars op de beurs en dat veranderde deze week niet. In vijf dagen schreef de energiesector nog eens ruim 8 procent bij. De sector staat dit jaar inmiddels op een winst van ruim 61 procent. Aan de onwaarschijnlijke rally sinds de beruchte coronabodem van voorjaar 2020 kwam dus ook in de week van de grote draai nog geen einde.

Afgenomen gewicht in de index

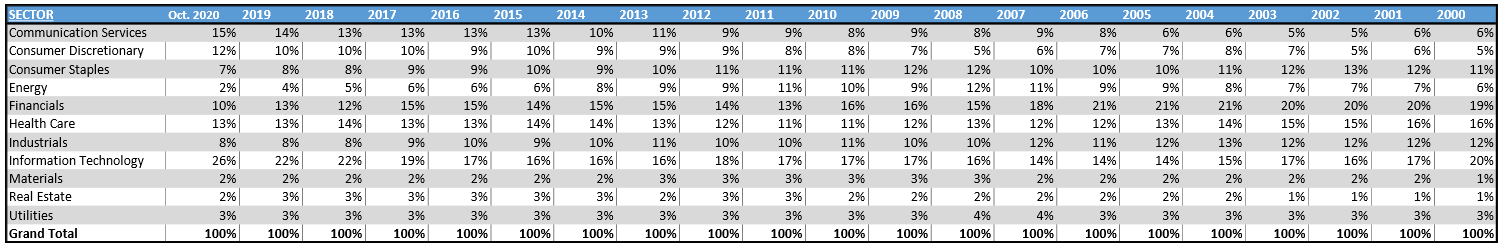

De olie- en gassector had ten tijde van de vorige piek in de olieprijs in 2008 een gewicht in de index van 12 procent.

Met de daling van de olie-en gasprijs zakte het belang van de energiesector uiteindelijk naar een magere 2 procent in 2020. Het belang van olie en gas voor de wereldeconomie was in deze twaalf jaar echter nauwelijks veranderd. De manier waarop beleggers daar tegenaan kijken echter wel. De energietransitie had de perceptie ten aanzien van deze sector namelijk volledig op zijn kop gezet.

Jarenlange onderinvesteringen

Het snelle herstel uit de pandemie en de oorlog in Oekraïne hebben deze perceptie weer opnieuw doen kantelen. Plots is eenieder weer met zijn neus op de harde fossiele feiten gedrukt. We zullen ook de ‘oude’ fossiele brandstoffen nog lang nodig hebben om de wereldeconomie draaiende te houden. Dat veranderde besef en decennialange onderinvesteringen in deze sector deden de koersen van olie- en gasaandelen exploderen.

Peak inflation

Hoewel de meeste energiefondsen nog steeds alleszins redelijke waarderingen hebben, aantrekkelijke dividenden uitkeren en enorme winsten realiseren lijkt het er zo langzamerhand toch op dat ook deze rally op z’n einde begint te lopen. De voornaamste oorzaak van de draai in de financiële markten in de laatste week van mei was immers de afnemende vrees voor de inflatie. Het besef dat de inflatie mogelijk zijn hoogste punt heeft bereikt sijpelt steeds meer door in de markt.

Inflatieverwachtingen zakken

Dat is niet zo vreemd, want niet alleen begint de stijging in de inflatie wat af te vlakken, maar vooral de inflatieverwachting. De inflatieverwachting vijf jaar vooruit is sinds april behoorlijk gedaald.

De verwachting is in één maand tijd van 2,67 naar 2,31 procent gezakt. Inderdaad, dat is maar een paar tienden boven de doelstelling van de Federal Reserve. Zouden de centrale bankiers dan toch gelijk hebben gehad met hun ‘tijdelijke’ inflatie? In dat gelijk leken ze, getuige de (aangekondigde) renteverhogingen van de laatste tijd, zelf al niet meer te geloven.

Afnemende vraag

De markt lijkt een afnemende vraag van de consument in te prijzen. Aan de andere kant lijkt het nog te vroeg om echt heel stellig te zijn over een naderende recessie. En als die er al komt, is het maar de vraag hoe lang en hoe diep die zal zijn. Maar ook een verminderde vraag kan bij fors opgebouwde voorraden tot plotselinge prijsdalingen leiden. Jawel, prijsdalingen, terwijl een vat Brentolie op het moment van schrijven zo’n 120 dollar doet en een contract LNG verhandeld wordt voor rond de 9 dollar.

Henry Hub natural gas futures

Henry Hub natural gas futures

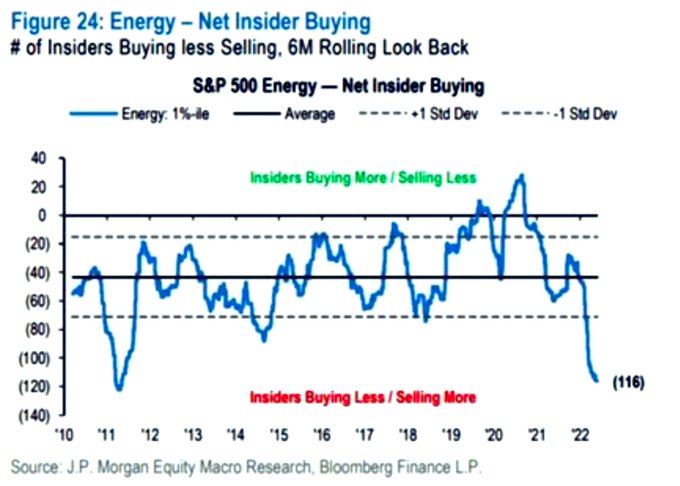

Hoewel de olie-en gasprijs nog steeds bezig lijken aan een rally zou het helemaal niet vreemd zijn als daar onverwacht een einde aan komt. De energiesector bevindt zich momenteel 38 procent boven zijn 200-daags gemiddelde. Dat is nogal wat. Opmerkelijk zijn ook de volgens JP Morgan grootschalige verkopen van energiefondsen door insiders. Weten zij meer?