Kun je bubbels vroegtijdig herkennen met technische analyse? En hoe zit dat bij bitcoin en Tesla?

Kan een beurs overdrijven? Met andere woorden: is het mogelijk dat de koers te ver doorschiet? En dan niet vanwege de onderliggende fundamentals, maar enkel en alleen omdat de stemming positief is? Dus dat een markt meedrijft op de golven van extreem positief sentiment?

Ik ken wel een paar voorbeelden waarbij een markt zo hard is gestegen dat de enige mogelijkheid nog hoger was. Op gegeven moment is iedereen 'om' en denkt niemand nog aan risico's. Dit gegeven, dat we kennen we als bubbels of zeepbellen, treedt altijd op als de laatste bear is ingestapt.

Het Amerikaanse weekblad Barron's heeft onlangs een artikel gepubliceerd over bubbels. Volgens het weekblad is dat nu het geval met bedrijven als onder andere Apple, HP en Xerox. Barron's gaf aan dat deze aandelen in een bubbel verkeren die op het punt staat uit elkaar te spatten.

Onderzoek door Harvard

Barron's cuncludeerde dat op basis van een onderzoek van de Harvard University. Volgens Harvard komen zeepbellen bijna altijd voor in bepaalde specifieke sectoren, dus bijna nooit over de volle breedte van de markt.

Zo zijn tijdens de internetbubbel van 2000 vooral koersen van internetaandelen gecrasht. Deze aandelen waren aan het eind van de jaren negentig enorm gestegen. Tijdens de internetbubbel waren andere sectoren van de markt - met name waardeaandelen - redelijk gewaardeerd of zelfs ondergewaardeerd. Sectoren die niets te maken hadden met het internet wonnen toen zelfs terrein.

Wanneer is sprake van een bubbel of zeepbel?

Volgens de Harvard-onderzoekers is er sprake van een zeepbel wanneer het tweejaarlijkse rendement in een bepaalde sector ten minste 100 procentpunten hoger ligt dan dat van de markt als geheel.

Uiteraard is dit een fundamentele beoordeling, waar ik als technisch analist niet zoveel mee kan.

De analisten van Tostrams zijn ook alert op bubbels en zeepbellen, maar kijken uiteraard enkel vanuit een technische invalshoek. Aan het einde van deze blog vindt u onze checklist.

De stadia van een bubbel

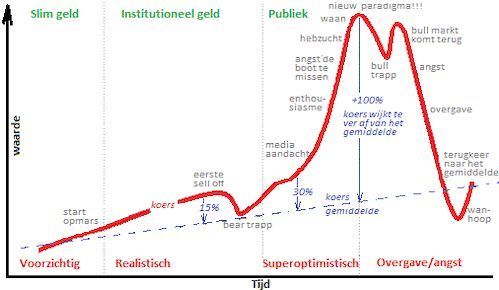

In de grafiek hieronder zijn de verschillende stadia van een bubbel schematisch weergegeven.

Bubbels bestaan meestal uit vier fasen

- Fase I: hier start de opmars. Beleggers zijn meestal nog voorzichtig. Vaak is het slimme geld, bijvoorbeeld van insiders, al actief. Koersen bewegen nog rond hun lange termijn gemiddelden.

- Fase II: beleggers beoordelen de markt realistisch, terwijl de koersen oplopen. Institutionele beleggers stappen in. Het grote publiek is meestal beperkt actief. Koersen bewegen iets boven hun lange termijn gemiddelden. Af en toe treden stevige correcties op, waarbij de markt wat stoom afblaast. Hierdoor nemen voorzichtige beleggers afscheid: de bear trapp. Koersen zakken naar hun lange-termijngemiddelden.

- Fase III: de markt krijgt veel aandacht in de media, ook het grote publiek raakt geïnteresseerd en wordt enthousiast. Door de forse koersstijgingen drijft de markt steeds verder weg van haar lange-termijngemiddelden. Vanwege hoge koersen en alle aandacht (in de media) worden beleggers bang de boot te missen.

Op gegeven moment wil iedereen instappen, ook degenen die voorheen nooit geïnteresseerd waren. Het sentiment wordt euforisch, beleggers denken dat de koers alleen maar omhoog kan. Hebzucht neemt de markt over.

Koersen stijgen hierdoor nog verder en ook de laatste bears stappen in. Beleggers geloven dat oude beurswaarden niet meer gelden onder het mom van 'deze keer is alles anders'. Koersen stijgen explosief, de beursstijging verloopt nu parabolisch en koersen bewegen nagenoeg verticaal omhoog. De markt kan niet meer stuk, beleggers zijn superoptimistisch en koersen zijn inmiddels meer dan 100% verwijderd van het lange-termijngemiddelde.

- Fase IV: na één of meerder all-time highs treedt plotseling een grote correctie op. Het publiek, gewend aan grote stijgingen denkt 'ha, dit is mijn kans'; de bull trap.

Na een klein herstel zakt de koers verder, waardoor er angst in de markt komt. In paniek nemen steeds meer beleggers afscheid, waardoor de koersen nog harder dalen. Dit is de overgave, waardoor de koersen weer naar hun lange-termijngemiddelden terugkeren. Eigenlijk begint hier de gehele cyclus weer opnieuw.

Bubbel kan lang aanhouden

De rode lijn in de voorbeeldgrafiek hieronder geeft de volledige levenscyclus van een bubbel gestileerd weer. De rode teksten in de grafiek beschrijven het sentiment in elke fase en de groene teksten geven aan welke kapitaalstromen actief zijn.

De blauwe stippellijn geeft het meerjarig koersgemiddelde weer. Aandelen bijvoorbeeld, stijgen langjarig en exclusief dividend gemiddeld 8% in waarde.

De blauwe tekstjes geven in elke fase de afwijking aan van de koers ten opzichte van hun gemiddelde waarde op de lange termijn.

De grijze tekstjes beschrijven de overgang van hebzucht, angst, hoop en vrees.

Belangrijk is wel te weten dat een bubbel lang, soms héél lang kan aanhouden. Ook indien er al sprake is geweest van een explosieve koersstijging en de uptrend parabolische kenmerken vertoont.

... maar de exacte top is lastig te voorspellen

De ervaring leert dat de exacte top van een bubbel lastig te voorspellen is.

Tesla en bitcoin

Een van de meest recente potentiële bubbels op de aandelenmarkt is die van Tesla. Na jarenlang getalm onder de $100 (technisch was ik niet bijster geïmponeerd) schoot de koers begin 2020 uit de startblokken.

In de afgelopen twaalf maanden is de beurswaarde van Tesla meer dan vertienvoudigd. Op dit moment staat de koers iets meer dan 60% boven de lijn van het 200-daags voortschrijdend gemiddelde. Een paar maanden geleden bedroeg deze afwijking nog ruim 160%.

Een andere bubbel in wording is die van bitcoin. Begin vorig jaar was bitcoin gekelderd van ruim $10.000 naar $3.953. Iedereen dacht toen dat dit het einde was, achteraf was dit een perfecte bear trap. In de elf maanden daarna is de koers ruim 1200% omhoog geschoten.

Op dit moment staat de koers van bitcoin ruim 160% boven de lijn van het 200-daags voortschrijdend gemiddelde. Een paar weken geleden bedroeg deze afwijking nog ruim 170%.

Criteria voor een bubbel

Vanuit een technisch perspectief kan een mogelijke bubbel aan de hand van de volgende criteria in beeld gebracht worden:

- De koers heeft al een explosieve stijging achter de rug; vaak van vele honderden procenten.

- De uptrend verloopt parabolisch, de stijgingen gaan steeds harder. Soms gaat de koers verticaal omhoog.

- Aanwezigheid van top all-time highs.

- De koers wijkt op gegeven moment meer dan 100% af van het lange termijn gemiddelde.

Bubbels vroegtijdig in kaart brengen met technische analyse

Technisch analisten beoordelen altijd de afwijking van de actuele koers ten opzichte van het eigen 200-daags voortschrijdende gemiddelde. Is deze afwijking minder dan 30%, dan is er sprake van een 'gewone' markt.

Maar staat de actuele koers meer dan 100% boven het eigen 200-daags voortschrijdende gemiddelde, dan is er sprake van een bijzondere marktomstandigheid.

In dat geval gaat vaak de waan regeren, wordt alles en iedereen positief (ook in de media) en komt er hebzucht in de markt. Vaak stappen op de top van de markt ook beleggers aan boord die eerder argwanend waren en de boot hebben afgehouden.

Op gegeven moment is markt zo hard gestegen dat beleggers geloven dat de enige mogelijkheid nog hoger is. Dan is iedereen 'om' en denkt niemand nog aan risico's. Er is sprake van een bubble of zeepbel, indien ook de laatste bear is ingestapt.

Is bij bitcoin en Tesla sprake van bubbelvorming?

Op onderstaande grafieken ziet u de koersen van bitcoin (eerste grafiek) en Tesla (tweede grafiek) ten opzichte van hun 200-dagenlijn. De horizontale lijn geeft het 200-daags gemiddelde weer.

De grillige lijn is die van de koers. De Y-as toont de procentuele afwijking van de koers ten opzichte van haar 200-daags voortschrijdende gemiddelde. Bij een afwijking kleiner dan 30% is deze lijn zwart. Bij een afwijking groter dan 30% is deze lijn rood.

Bitcoin versus MA-200

Tesla versus MA-200

Concluderend kunnen we vaststellen dat zowel bij bitcoin als Tesla de technische karakteristieken duidelijk wijzen op een bubbel. Mogelijk verkeert de koerstijging in haar laatste stadium, wat impliceert dat de koersstijging waarschijnlijk voor het grootste deel al gerealiseerd is.

Apple, HP en Xerox

Ten aanzien van de aandelen die in het Barron's-artikel genoemd zijn, Apple, HP en Xerox, is ons technisch oordeel dat de technische signalen niet wijzen op een bubbel.

Bij Apple bedraagt de procentuele afwijking van de koers ten opzichte van haar 200-daags voortschrijdende gemiddelde slechts 15%. Bovendien is de top van 2020 rond $140 nog niet gebroken.

Ook de andere kenmerken zijn niet van toepassing. Er was geen parabolische stijging, noch een explosieve stijging. Bij Apple is volgens de Tostrams-methode dan ook geen sprake van een bubbel.

Ook bij Xerox is er geen sprake geweest van parabolische stijging of een explosieve stijging. De procentuele afwijking van de Xerox-koers ten opzichte van haar 200-daags voortschrijdende gemiddelde slechts 6%. Bovendien ligt de top van 18 december 2020 rond $24,22 nog boven de markt.

Bij Xerox is volgens onze methode evenmin sprake van een bubbel.

HP heeft wel een stevige stijging achter de rug, waarbij de toppen van 2018 en 2020 zijn gebroken, maar dit aandeel geeft geen explosief koersverloop weer. Ook heeft HP geen all-time highs bereikt.

Bij HP is de procentuele afwijking van de koers ten opzichte van haar 200-daags voortschrijdende gemiddelde met 23% hoog, maar niet extreem. Volgens de Tostrams-methode is er bij HP eveneens geen sprake van een bubbel.