Nu we het verloop van de delta kennen, kunnen we ook kijken naar hoe die delta nu verandert. De verandering van de delta wordt gamma genoemd; gamma is dus de afgeleide van de delta.

Gamma is voor een particuliere belegger minder interessant, hij zal hier niet snel gebruik van maken, maar voor de professionele handelaar is gamma een hele sterke tool.

Toch is het ook voor particuliere beleggers belangrijk te weten wat het is want de verdeling van gamma zien we terug in andere Grieken zoals vega (invloed van volatility) en theta (de waardevermindering van opties in de tijd).

Deltaverandering

De verandering van de delta kunnen we uitdrukken in procenten. Bijvoorbeeld als de at the money-call (onderliggende op 50) een delta van 50% heeft, dan weten we dat als de markt omhoog gaat dat deze delta ook groter wordt. Naar beneden zal de delta kleiner worden.

Voor de at the money-put met een delta van -50% zal de delta toenemen richting -100% als de markt naar beneden gaat (hij wordt meer in the money) en afnemen richting 0% als de markt naar boven gaat.

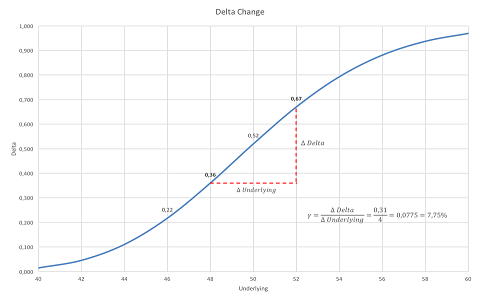

In de onderstaande grafiek is te zien wat de delta van de 50-call is (volatility 10% looptijd één jaar). Met 48 euro in het aandeel heeft de 50-call een delta van 36%, als de markt oploopt naar 52 is deze delta toegenomen naar 67%; een groei van 31% over een traject van 4 euro.

Gemiddeld is de gamma van de optie 7,75% (in dit traject)

Klik op de grafiek voor een grote versie

De cone

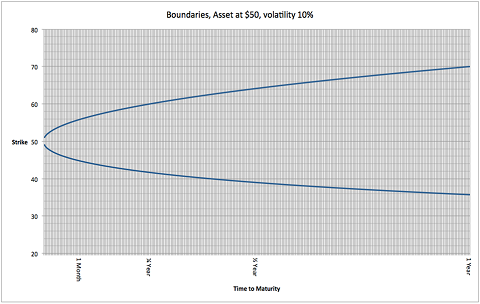

Als we weer kijken naar de cone, dan is, met 10% volatility, looptijd één jaar en onderliggende op 50 euro, het gebied binnen de blauwe lijnen het gebied waar de delta tussen de 0% en 100% beweegt voor calls en tussen 0% en -100% voor de puts.

Alleen binnen dit gebied verandert de delta:

- Strikes boven de bovenste blauwe lijn: alle calls hebben een delta van 0%, alle puts met een strike die boven de bovenste blauwe lijn liggen hebben een delta van -100% (bijvoorbeeld de 75-call is zo far out of the money dat hij een delta van 0% heeft, de 80-put is zo deep in the money dat hij een delta van -100% heeft).

- Strikes onder de onderste blauwe lijn: calls hebben een delta van 100% (bijvoorbeeld de 30-call is zo deep in the money dat hij een delta van 100% heeft) en de (far out of the money)-puts hebben een delta van 0%.

Klik op de grafiek voor een grote versie

Het gebied waarin zich dit allemaal afspeelt ligt, met deze specifieke parameters, tussen 35,50 en 70 euro.

Gamma binnen het gebied

Alleen binnen de blauwe lijnen is er sprake van optionaliteit; de delta is dynamisch in dit gebied terwijl elke optie buiten de blauwe lijnen een statische delta heeft van 0% of 100% voor calls en 0% of -100% voor puts.

- Calls die dichter in de buurt van de bovenste blauwe lijn komen (hoge strikes) krijgen een steeds kleinere delta, hun delta verandert niet zoveel meer en boven de lijn is hun delta 0% en verandert die helemaal niet meer.

- Bij puts die in de buurt van de onderste blauwe lijn komen (lage strikes) wordt de delta steeds kleiner en is 0% zodra de lijn bereikt is.

- Onder die lijn blijft de delta 0% en verandert ook niet meer.

Kortom de gamma bevindt zich binnen het afgebakende gebied; daarbuiten is de gamma 0% want de delta verandert niet meer.

Steilheid van de deltaverandering

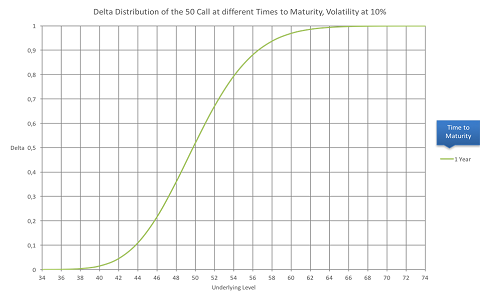

In de volgende grafiek zien we dat de 50-call een steile deltaverandering heeft in het traject 46-56 in het aandeel. Als het aandeel rond de 40 staat, verandert de delta van de 50-call veel minder, de grafiek is vlakker.

Boven de 56 in het aandeel vlakt de delta van de 50-call ook af en boven de 70 blijft de delta op hetzelfde niveau (100%).

Klik op de grafiek voor een grote versie

De grootste veranderingen in de delta spelen zich dus af in het gebied waar de call at the money is en de delta verandert veel minder als de 50-call out of the money is (rond 40) of in the money is (rond 60). De meeste gamma bevindt zich dus waar de call at the money is, dus rond 50 in het aandeel.

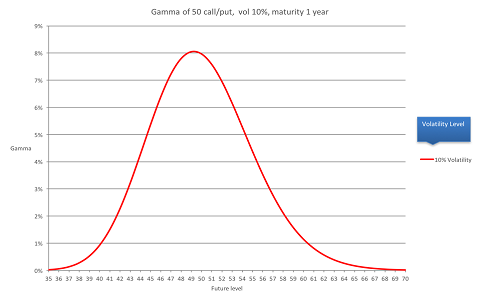

Gammadistributie

We weten dus het volgende:

- Er is alleen sprake van gamma binnen het gebied van de cone (de in dit artikel genoemde grenzen 35,50 en 70).

- Gamma is hoog als de strike van de optie at the money is (dus bijvoorbeeld een 50-call met 50 in het aandeel)

- Gamma is laag als de strike van de optie (far) out of the money is.

- Gamma is laag als de strike van de optie (deep) in the money is.

De gammadistributie ziet er als volgt uit:

Klik op de grafiek voor een grote versie

Als stelregel kunt u aanhouden: at the money-gamma is het hoogst, out of the money-gamma is het laagst.