Wat betekent de renteverhoging van de Fed voor aandelen, financials, opkomende markten en high yield-obligaties?

Europese en Amerikaanse aandelen

Een sterkere dollar heeft impact op vrijwel elke assetclass. Europese aandelen die veel omzet halen uit de Verenigde Staten zullen blij zijn. Denk aan de Aholds, Unilevers, Aegons et cetera.

De dollar-omzet wordt namelijk meer waard. De Amerikaanse bedrijven daarentegen zullen steen en been klagen over hoe slecht het is voor de internationale resultaten. Uit onderzoek van Factset bleek dat in Q3 het negatieve dollareffect door meer dan 70% van de bedrijven in de S&P werd aangestipt.

Financials

Een sector die kan profiteren van een renteverhoging is de financiële sector. Banken zijn in staat een hogere rente te vragen op leningen. Verzekeringsbedrijven kunnen meer return krijgen op hun geïnvesteerde premies.

Deze bedrijven hebben vaak verplichtingen die ver in de toekomst liggen en moeten een groot deel van de premies met een laag risico investeren. Uitkomst zijn staats- en laagrisico bedrijfsobligaties, die een vrij lage return geven.

Wilt u breed investeren in de Amerikaanse financiële sector? Dat kan bijvoorbeeld met de Financial Select Sector SPDR (ticker: XLF).

Emerging Markets

Zorgen over de economie van deze markten, sterker wordende dollar en hogere rente in de VS zorgen ervoor dat beleggers geld terug trekken uit deze markten. Deze trend is al zichtbaar vanaf het moment dat voor het eerst over tapering gesproken werd, maar de verwachting is dat deze trend nu zal versnellen.

Dit zorgt weer voor verdere achteruitgang in de lokale economieën, waardoor meer beleggers hun geld zullen terugtrekken. Je komt zo al snel in een vicieuze cirkel terecht. Natuurlijk allemaal heel kort door de bocht, aangezien je hier boeken vol over kan schrijven.

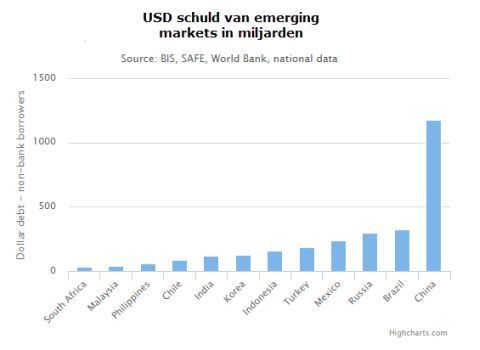

Daarnaast hebben veel van deze opkomende landen schuld uitstaan in dollars. Door de duurdere dollar neemt de schuldenlast ook verder toe. Klein lichtpuntje is dat de export vanuit deze landen wel gestimuleerd zal worden.

High yield-obligaties

De laatste maanden is er veel nieuws over de high yield obligatiemarkt en daarop gebaseerde ETF’s. Zonder mijn mening te geven over deze ETF’s en het bijkomende risico, laat de onderstaande grafiek zien dat het niet al te best gaat met deze obligaties.

Mochten deze bedrijven nieuwe leningen gaan afsluiten, dan zullen zij meer rente moeten gaan betalen. Een kleine verhoging kan voor de high yield olie- en gasbedrijven al hard aankomen.

Met de lage olieprijs verkopen zij olie onder kostprijs. Elke stijging van kosten zal de kans op een default doen toenemen.

Andere high yield bedrijven zullen deze verhoging waarschijnlijk nog wel aankunnen, maar komen daar nog een paar stappen bij, dan kan dit vergaande gevolgen hebben. Dus slecht nieuws voor bijvoorbeeld Altice.