Sinds de Federal Reserve in mei haar plannen bekendmaakte om op een gegeven ogenblik het programma voor kwantitatieve versoepeling af te bouwen (tapering), zagen we een eb en vloed van analyses van en commentaar op tapering.

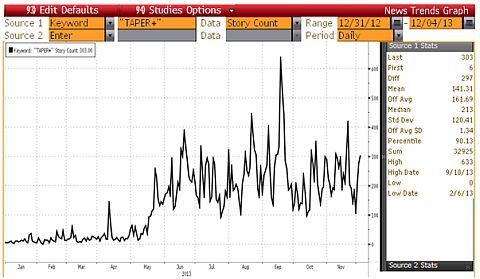

Onderstaande grafiek toont voor iedere dag sinds het begin van dit jaar het aantal keren dat dit woord in artikelen van Bloomberg is gebruikt:

Bron: Bloomberg

In totaal ging het om 32.925 verwijzingen waarbij 18 september recordhouder is: toen werden 633 maal de woorden tapering of taper gebruikt. Wie gelooft in marktefficiëntie, kan aanvoeren dat tapering de meest verwachte beleidsmaatregel in lange tijd is en dat die dus op het moment van toepassing wellicht amper nog gevolgen zal hebben: alle effecten zijn immers normaal al ingeprijsd.

Toch wakkerden een aantal sterke Amerikaanse cijfers recent de vrees weer aan dat tapering naar december dit jaar in plaats van maart 2014 zou worden vervroegd. Dat drukte zowel op obligaties als aandelen. Bovendien wees de ECB tapering als een bedreiging aan in haar recent Financieel Stabiliteitsrapport.

Wat verklaart die obsessie met deze beleidsmaatregel die uiteindelijk gewoon neerkomt op een voortzetting van geldinjecties in de economie, maar in een trager tempo.

Ik zie vier redenen. Een ervan is negatief, terwijl de andere drie erop wijzen dat de markt in feite obsessief op zoek is naar het juiste moment om kortstondige kansen te grijpen.

- Bezorgdheid over onverwachte gevolgen. Dat is een schoolvoorbeeld van wat voormalig Amerikaans Minister van Defensie Donald Rumsfeld een 'bekende onbekende' noemde. Iedereen begrijpt dat tapering er vroeg of laat komt, maar de vertakkingen en gevolgen kunnen nog onaangename verrassingen meebrengen. Het commentaar van de ECB illustreert dit punt van zorg. Laat ik ter inleiding van de andere redenen de kenmerken van een kortstondige beleggingsopportuniteit beschrijven. We zouden dit ook een speculatieve opportuniteit kunnen noemen (waarbij 'speculatief' niet pejoratief is bedoeld). In ideale omstandigheden is zo’n trading-opportuniteit gekenmerkt door een duidelijk zichtbare katalysator, ondubbelzinnige marktreacties en een duidelijke timing. Zoals we hierna zullen zien, past tapering perfect in dit plaatje, vandaar ook alle opwinding errond.

- Volgende reden in de lijst die de focus op tapering verklaart, is de aanwezigheid van een duidelijke katalysator. De Fed zal haar kwantitatieve versoepeling (QE) afbouwen zodra zij overtuigd is dat de economie een 'ontsnappingssnelheid' (escape velocity) heeft bereikt en dat de groei zelfversterkend wordt. Doorslaggevend in dit opzicht is de banencreatie. De markten kunnen zich dus gewoon baseren op directe en indirecte tekenen dat de maandelijkse wijziging in de banencijfers buiten de landbouwsector een stijgende trend volgt om de waarschijnlijkheid dat tapering wordt vervroegd te beoordelen.

- De derde reden houdt verband met de verwachte reactie van de markt als tapering daadwerkelijk begint. Sinds de Fed voor het eerst het woord tapering liet vallen, zagen we terugkerende perioden waarin dit onderwerp de gemoederen erg verhitte (denken we maar aan de turbulentie in mei-juni en opnieuw in augustus-begin september). Op basis daarvan kunnen we de gevoeligheid van beleggingsklassen voor tapering bepalen. De rente op Amerikaans tweejarig staatspapier is enigszins gevoelig, maar dit blijft beperkt dankzij zijn lage duration. De tienjarige obligatierente is gevoeliger, maar hier kunnen we weer aanvoeren dat de versteiling van de rentecurve impliceert dat tapering ook al in hoge mate is ingeprijsd. Aandelen kunnen erg gevoelig zijn en valuta's uit de opkomende markten nog meer. Op basis van die gevoeligheidsgraden kunnen kortetermijnbeleggers een duidelijke strategie uittekenen voor de manier waarop ze het 'tapering-spel zullen spelen'.

- De laatste factor is belangrijk en betreft de duidelijkheid over de timing. Laat ik beginnen met een analogie met valutaspeculatie of algemener shorten op om het even welke markt. De belegger kan duidelijk overtuigd zijn dat een instrument overgewaardeerd is, maar de grote uitdaging bestaat erin om te bepalen wanneer een tijdelijke kans zich precies zal voordoen. Een instrument shorten kan snel al te duur worden als de markt of de centrale banken zich hiertegen keren. In het geval van tapering is de periode waarin de kans zich voordoet erg duidelijk omdat deze samenvalt met vergaderingen van het FOMC. In de aanloop naar de vergaderingen lopen de spanningen rond tapering op als de recente cijfers sterk waren, maar na de vergadering ebben de spanningen normaal weg als er geen beslissing is gevallen. Dat is wat we de laatste tijd zagen.

Fed zal blijven drukken

Samengevat past de mogelijkheid van tapering perfect in dit plaatje: de katalysator is bekend, de marktreactie is duidelijk en hetzelfde geldt voor de timing van de mogelijke invoering. De enige onbekende is of de Fed al dan niet zal handelen, vandaar de eb en vloed van marktspeculatie. Langetermijnbeleggers zijn minder begaan met die volatiliteit op de korte termijn. Zij zullen zich vooral afvragen of de invoering van tapering een langdurig effect zal hebben.

Hierop is alleen een genuanceerd antwoord mogelijk. Voor obligaties en valuta's uit de opkomende markten zijn de lokale omstandigheden van groot belang (overschot of tekort op de lopende rekening, evolutie van de inflatie). Het gedrag van de markt zal dus sterk verschillen van land tot land en in landen met goede fundamentele factoren zal de negatieve impact – als die er al is – wellicht van korte duur zijn.

Dat houdt verband met een algemener aspect, namelijk dat tapering niet meteen betekent dat er een einde komt aan de extreme liquiditeit. De Fed zal geld blijven drukken en kan dat best nog heel lang doen. Bovendien wordt de eerste renteverhoging pas ergens in de tweede helft van 2015 verwacht. Dit alles impliceert dat de zoektocht naar rendement zal voortduren en dat de vraag naar risicovolle beleggingsklassen (aandelen, bedrijfsobligaties en obligaties uit de opkomende landen) zelfs in een wereld waar tapering een feit is hoog zal blijven.