Opnieuw een winstweek op de beurzen. De tiende op rij. De grafieken beginnen er steeds positiever uit te zien, en dat vertaalt zich in steeds meer koopsignalen uit de hoek van (technisch) analisten. Ik maak er geen geheim van: ook ik ben verrast door de kracht van de huidige beweging.

Temeer omdat er nog steeds heel wat problematische ontwikkelingen zijn. Dit gegeven kunt u dan ook weer positief interpreteren: de beurzen beklimmen weer de bekende muur van zorgen. Maar zo simpel is het leven op de financiële markten niet meer. Zeker niet na jaren van een onophoudelijke stijging.

Het is steeds meer wikken en wegen of we al niet over die bewuste muur heen zijn. Ik vermoed in ieder geval wel dat een belangrijk deel van de beklimming van de markten inmiddels achter ons ligt, en dat het einde in zicht is.

Guessing game

Het probleem met financiële markten is dat niemand de toekomst exact kan voorspellen. Het is in die zin steeds een guessing game op de korte termijn. Ik verwacht dat het einde nadert, maar het zou zo maar kunnen dat de koersen nog enkele jaren doorgaan met stijgen.

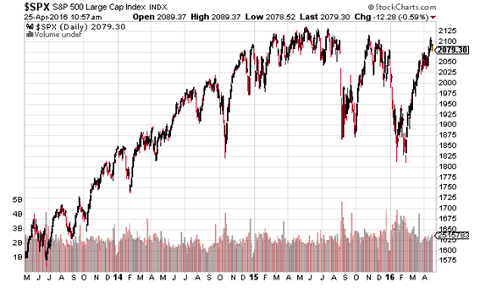

Enkel de markt kan ons uitsluitsel bieden op die vraag. Daarom luister ik naar de markt. Het geluid dat ik vandaag opvang is positief, maar nog geen officiële go. Daarvoor moet er meer gebeuren op de beurzen. Op de eerste plaats moeten er nieuwe records tot stand komen voor diverse indices.

Tot op heden heb ik dit nog niet gezien. Niet voor de grootste indices, zoals de S&P 500, maar ook niet voor belangrijke onderdelen in de markten, zoals de transportsector. Al deze onderdelen moeten op nieuwe records gaan handelen, en als het even kan met de nodige kracht.

In beurstermen betekent dit dat met het nodige volume gepaard moet gaan. En ook hier ontbreekt het nog aan, wat mij betreft.

Klik op de grafiek voor een grote versie

Einde van de rally

Kortom, er is nog wel wat werk aan de winkel vooraleer ik mijn negatieve houding op aandelen wijzigen. En zelfs met de uitbraak naar nieuwe hoogtepunten, blijf ik van mening dat de koersen aan het einde van de meerjarige rally bewegen.

Niet enkel omdat het inmiddels al zeven jaren hoger gaat, maar ook omdat koersen momenteel stijgen door een toename van de waardering, en niet op basis van de fundamenten. Meer nog, de winst per aandeel neemt tegenwoordig zelfs af, terwijl de koersen hoger gaan.

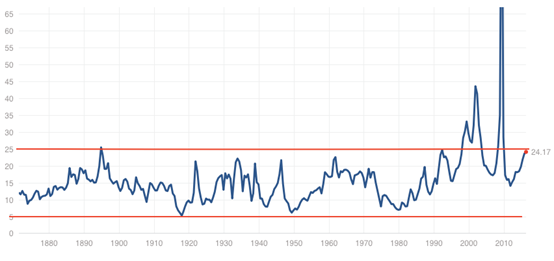

Dit geeft een boost aan de koerswinstverhouding (k/w), die inmiddels richting 25x schiet voor de S&P 500. Historisch gezien is alles boven 25x duur en rijp voor een correctie. Dat ziet u hieronder nogmaals op de k/w-grafiek voor de S&P 500 sinds 1870.

Fundamenten ontbreken

Als koersen dus uitbreken, dan rest de vraag hoelang het beursfeest nog kan blijven doorgaan. Naar mijn mening niet zo lang, want ik geloof dat de beurskoersen gedragen worden door fundamenten. Bij het ontbreken ervan, zie ik een beursrally geen lang leven beschoren.

Ik vermoed zelfs dat we ons opnieuw moeten opmaken voor een volgende correctie op de beurs. Aan alles is te zien dat het tijd is om wat stoom af te laten op de aandelenmarkten. De vraag is enkel hoe diep de koersen ditmaal kunnen vallen.

Want hoe langer nieuwe recordstanden uitblijven, hoe zwaarder de koersen wegen. Als de koersen vanaf het huidige niveau opnieuw een duikeling maken, dan kan het mogelijk harder dan normaal doorzakken.

Geen keuze

Ik kijk nog altijd naar een test van het uitbraakniveau in 2013. Voor de S&P 500 lag dit niveau tussen 1500 en 1600 punten, oftewel een daling van zo’n 30%! Die versnelling kan er komen omdat recent weer heel wat professionele beleggers instapten. Ze moeten de markten noodgedwongen volgen.

Als een beheerder achter z’n benchmarks aanholt, dan is z’n job per definitie in gevaar. Dus worden institutionele beleggers verplicht door de markten om opnieuw in te stappen, ook al willen ze dit misschien wel niet: ze hebben geen keuze.

En dat is het grote voordeel van een particuliere belegger. Die hoeft niets. Die hoeft geen index te overklassen, hij of zij kan rustig de marktontwikkeling afwachten tot alle signalen op groen staan. Als u dan ook achteroploopt bij de marktgemiddeldes, wie geeft er iets om?

Als de markten omhooggaan, dan zit er nog voldoende potentieel voor een mooi rendement. Maar nog belangrijker, als de markten neerwaarts draaien, dan heeft de kleine belegger voldoende liquiditeiten om straks in te spelen op de koopjesperiode. De pro likt dan opnieuw z’n wonden.