Wie de financiële markten volgt, die kon er in de voorbije weken niet omheen: negatieve rente. Of de feitelijke invoering ervan. Ik schreef vorig jaar, in april, al over de destructieve gevolgen van een dergelijk monetair beleid. De financiële spelregels en het mechanisme van prijszetting worden grondig verstoord.

Schuldenaars worden beloond, schuldeisers betalen de rekening. Je zou haast kunnen stellen dat het kapitalistisch systeem op de schop gaat. Maar centrale bankiers hebben er geen moeite mee, zo lijkt het.

Vorige week kondigde de Bank of Japan de invoering van een negatieve rente aan, nadat diverse landen in Europa reeds opereerden met een negatieve rente. Het bevalt deze beleidsmakers zelfs zo goed, dat ze in Zweden de rente nog wat dieper in de negatieve cijfers trokken: van -0,35% naar -0,5%.

Zwarte gat

Het was inmiddels hun derde renteverlaging in het negatieve territorium. De negatieve rente smaakt naar meer, want de commentaren van de gouverneur van de Zweedse centrale bank logen er niet om: “De resultaten zijn beter dan verwacht, we overwegen om verder te gaan”.

Wat die positieve resultaten precies zijn, daar hebben we verder het raden naar. Het is precies dit effect dat ik hier vorig jaar al voorspelde: "... dit proces werkt inmiddels averechts: het versnelt de vorming van negatieve rentes... Net zoals de vorming van een zwart gat in de ruimte, dat constant in volume toeneemt."

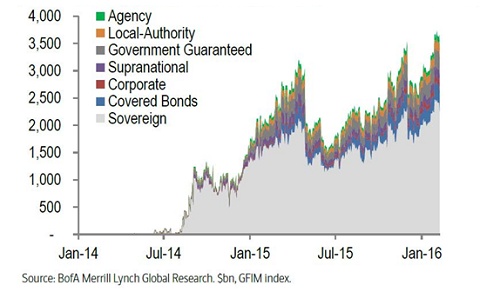

Ondertussen exploderen het aantal uitstaande schulden met een negatieve rente in de Europese markt.

Bubbels, bubbels en bubbels

Dit is allemaal erg slecht nieuws, als u het mij vraagt. Het hele financiële stelsel draait rondom risico en de vergoeding ervoor. Met de introductie van negatieve rente, worden de rollen plots omgekeerd. Dit heeft grote consequenties, in alle gelederen van het financiële systeem.

Niet enkel moet u betalen om te mogen sparen, maar denk bijvoorbeeld eens aan al die pensioenfondsen, die biljoenen euro’s hebben uitgeleend aan overheden en andere financiële instellingen. Deze fondsen kunnen onmogelijk aan hun toekomstige uitkeringen blijven voldoen als de nieuwe monetaire gang van zaken doorzet.

Of kort gezegd, als negatieve rentes aanhouden, dan vrees ik voor de toekomst van het pensioenstelsel. Maar dat is niet het enige onaangename gevolg. De financiële markten zullen transformeren in gigantische bubbels. Bubbels overal, in aandelen, in obligaties, in vastgoed, et cetera.

Fraude en misdaad

Dat is leuk zo lang het duurt, maar de gevolgen van het uiteenspatten van dergelijke kunstmatige bubbels zijn vaak niet te overzien en kunnen iemands vermogen compleet decimeren. Nu horen we u al denken: "Dan trek ik mijn geld toch uit het systeem en leg ik het onder mijn matras".

Dit is een correcte denkpiste. Cash is koning in een omgeving waar negatieve rentes aan de orde zijn. Op fysiek geld kan u immers niet gekort worden. Maar ook hier zien we de eerste ingrepen om te transformeren richting een cashloze gemeenschap.

Benoît Cœuré van de ECB liet vorige week nog verstaan dat het einde van de briefjes van 500 euro in zicht is. Onder het mom van fraude en misdaad wil hij de coupures uit de markt halen. Wat mij betreft zit hier een andere reden achter.

Ontsnappingsroute

Immers, als je op Europese schaal negatieve rentes wil invoeren, dan moet het verkeer van fysiek geld drastisch ingeperkt worden, of je hebt meteen aan stormloop op banken, de bankruns.

Steeds meer mensen stellen zich dan ook terecht de vraag hoe ze kunnen ontsnappen aan deze monetaire waanzin, hoe ze (een deel van) hun vermogen veilig onderdak kunnen beiden. Het antwoord op deze vraag kwam vorige week uit de markt zelf.

De prijs van goud schoot de lucht in, toen duidelijk werd dat de laatste centrale bank met een positieve rente – de Fed – ook de opties voor een negatieve rente bekijkt. Dit is de centrale bank die nog in december van 2015 voor het eerst in elf jaar haar rente optrok.

En nu, twee maanden later, denken ze in de Verenigde Staten ook na over een negatieve rente. Het laat nog maar eens zien dat de kracht van negatieve rentes niet te onderschatten valt. Het zwarte-gat-effect begint nu al aan kracht te winnen. Gelukkig was er dus een lichtpunt op de financiële markt: goud!

Enorme sprong

Zoals u op de bovenstaande rendementsgrafiek van goud kan zien, maakte de prijs van het gele edelmetaal een enorme sprong in de afgelopen week. Inmiddels noteert het rendement van de goudprijs, in dollartermen, al ruim in de dubbele cijfers. En we zijn nog maar 1,5 maand ver in het nieuwe beursjaar.

Als de centrale banken doorzetten met hun monetaire agenda van negatieve rente, dan vermoed ik dat dit nog maar start voor goud is. Met de recente uitspraken van Janet Yellen, topvrouw bij de Fed, ging de rentecurve in de Verenigde Staten fors onderuit en schoot goud hoger.

Goud teert immers op een dalende reële rente, en als de reële rente negatief wordt, dan is er geen houden meer aan voor de goudprijs.

Geen tegenpartijrisico

Voor aandachtige beleggers is deze boodschap kristalhelder: wie zijn vermogen (deels) wil vrijwaren voor de destructieve krachten van negatieve rente, die heeft met goud een goede optie voorhanden.

Het is een investering die niet enkel bescherming biedt tegen dalende en negatieve rentes, het is tevens een actief buiten het financiële systeem. Goud heeft geen tegenpartijrisico, wat een unieke eigenschap is in een intens verwikkelde financiële sector.

Voor die unieke eigenschap zal goud in de toekomst een steeds hogere premie krijgen. Want het financiële stelsel zoals we het kennen, staat nu op het spel. Wees voorzichtig daarbuiten.