De AEX Index heeft het de afgelopen zes weken prima gedaan (mede dankzij berichten rondom Heineken en Philips) en dit is slecht nieuws voor mijn alternatieve AEX. Althans, voor de outperformance van de selectie ten opzichte van de AEX, die sinds begin april nog altijd bijna 10% bedraagt.

Met eigen geld gebruik ik de AEX bovendien als hedge op de portefeuille. Hoe werkt dat en is het verstandig?

Er zijn allerlei argumenten om niet in de AEX te beleggen.

- De index presteert sinds 2000 structureel en aanmerkelijk slechter dan zowel de Amerikaanse indices als de MSCI World Index (grafiek 1, AEX in wit).

- Bovendien daalt de AEX steeds wat harder dan gemiddeld in bear markets.

- Nederlandse (of wat breder: Europese bedrijven) boeken al decennialang minder winstgroei dan Amerikaanse concurrenten en werken met lagere winstmarges (grafiek 2).

Dit zijn precies de redenen waarom ik zoek naar (buitenlandse) alternatieven voor AEX-aandelen. Bovendien zijn er wereldwijd ruim 60.000 beursgenoteerde bedrijven en geloof ik dat meer keuze een betere selectie mogelijk maakt.

AEX als hedge

Zo’n selectie van lager gewaardeerde, sneller groeiende en/of technische meer interessante bedrijven heeft natuurlijk ook last van tegenwind op de beurs. Om niet afhankelijk te zijn van de grillen van Mr. Market gebruik ik de AEX daarom als hedge.

Ik verkoop trackers op de AEX (ik ga short in de AEX) ter grootte van het bedrag dat ik beleg in de alternatieven. De winst van deze portefeuille wordt dus bepaald door de relatieve prestatie van de alternatieven ten opzichte van de AEX.

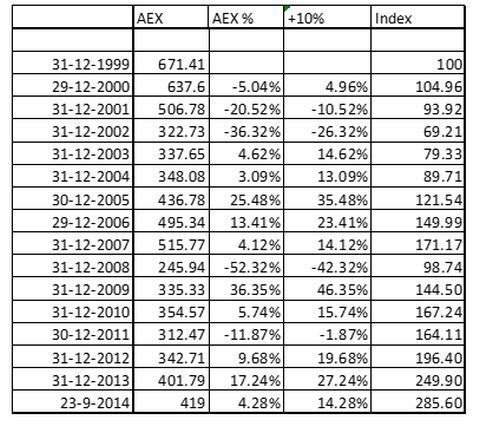

Als de AEX 10% stijgt en mijn alternatieven 15%, dan verdien ik 5%. Andersom kan ik ook verdienen als de AEX met 10% daalt, door minder te verliezen op mijn aandelen. Stel dat het lukt om ieder jaar netto 10% beter te presteren dan de AEX (niet onrealistisch aangezien de S&P Index sinds 2000 al gemiddeld 4% per jaar beter presteert).

Sinds 23 september 2000 had ik dan in totaal 280% (100*1.1^14 -100) verdiend. Hoe had dit eruit gezien zonder hedge? Het totaalrendement zonder hedge zou met deze veronderstelling 186% bedragen, bijna 100% minder dan met hedge.

Dit toont aan dat een bescherming in volatiele markten een extra bijdrage kan leveren aan het rendement en zeker aan de stabiliteit van het rendement. In langdurige bullmarkten zoals die in de jaren negentig is het natuurlijk een ander verhaal, maar die zie ik de komende jaren niet terugkomen.